Mô hình hài hòa: Gartley, Cua, Dơi & hơn thế nữa (2026)

Updated: 29.01.2026

Mô hình hài hòa: Gartley, Bướm Gartley, Cua, Dơi, Cá Mập, Ba Chuyển Động, ABCD và Cipher (2026)

Mô hình hài hòa? Hartley? Vậy có nghĩa là các mô hình Price Action thông thường đã không còn đủ để giao dịch có lợi nhuận nữa sao? Liệu chúng ta có nên “lặn” sâu đến mức đi tìm những “Bươm Bướm, Cua, Dơi và Cá Mập” trên biểu đồ? Thời kỳ kiếm tiền dễ dàng đã hết, các bạn ạ (nếu những bài học trước đó có thể gọi là “dễ dàng” thật). Hãy để trẻ em và những người dễ xúc động tránh xa màn hình của bạn! Chúng ta sẽ bắt đầu khám phá một chủ đề chắc chắn làm “nóng” não bạn.

Không thể nói rằng chỉ có Larry Pesavento đóng góp trong việc phân tích mô hình hài hòa – nhiều nhà giao dịch khác cũng nghiên cứu về chủ đề này. Một trong số đó là Scott Carney, tác giả của cuốn sách “Harmonic Trading”. Chính ông là người phát triển các mô hình: cua, dơi và cá mập.

Bản thân các mô hình hài hòa là sự phát triển từ ý tưởng hình học kết hợp với các mức Fibonacci để xác định chính xác hơn điểm đảo chiều giá. Nhiệm vụ chính của các mô hình vẫn là dự báo chuyển động tiếp theo của giá. Nhưng cách thức giao dịch đã thay đổi – bây giờ các mô hình không chỉ là những hình học trừu tượng, mà còn là những cấu trúc được tính toán cẩn thận dựa trên tỷ lệ vàng (con số 1.618) để tìm ra mô hình phù hợp và xác định hướng đi kế tiếp của giá.

Mô hình hài hòa, khác với các mô hình phân tích kỹ thuật thông thường, bắt buộc nhà giao dịch chỉ vào lệnh với những mô hình được hình thành hoàn hảo và được xác nhận bằng các mức Fibonacci. Nếu một mô hình không đạt độ “chuẩn” nào đó, chúng ta nên bỏ qua nó. Đổi lại, sự chờ đợi này xứng đáng – mô hình hài hòa thường cho kết quả giao dịch khá tốt.

Tất nhiên, việc tìm kiếm các mô hình này không đảm bảo 100% lợi nhuận trong mỗi lệnh, nhưng về lâu dài, nhà giao dịch sẽ cảm nhận được sự tăng trưởng trong tài khoản của mình. Cũng như bất kỳ hệ thống giao dịch nào khác, hãy đặc biệt chú ý đến quản lý rủi ro. Mô hình hài hòa hoạt động rất hiệu quả trên thị trường Forex, nhưng với quyền chọn nhị phân cũng có thể thực hiện – dù lợi nhuận có thể ít hơn, nhưng vẫn khả thi.

Một ưu điểm lớn của mô hình hài hòa là có thể giao dịch trên bất kỳ khung thời gian nào. Ví dụ, trên M1 hay M5, mô hình có thể hình thành từ vài chục phút đến vài giờ, còn trên biểu đồ ngày (D1), có khi mất vài tháng để mô hình hoàn tất. Việc lựa chọn khung thời gian phụ thuộc hoàn toàn vào nhà giao dịch. Tất nhiên, mô hình ở khung cao sẽ có độ tin cậy cao hơn, nhưng số tín hiệu cũng ít hơn đáng kể.

Mỗi mô hình thường có dạng chữ M hoặc W. Việc hình thành mô hình năm điểm diễn ra như sau:

Ví dụ, mô hình phân tích kỹ thuật “Đầu và Vai ngược” (mô hình đảo chiều) cũng có thể là một mô hình hài hòa. Điều kiện là phần “đầu” nằm ở mức Fibonacci 1.618 tính từ “vai trái” và “vai phải” ở mức 0.618 tính từ “đầu”. Cách tiếp cận này sẽ giúp đơn giản hóa việc hiểu mô hình và xác định chính xác điểm vào lệnh:

Trước hết, để bắt đầu tìm kiếm mô hình hài hòa, bạn cần thiết lập các mức Fibonacci chính xác – thêm vào những mức sau:

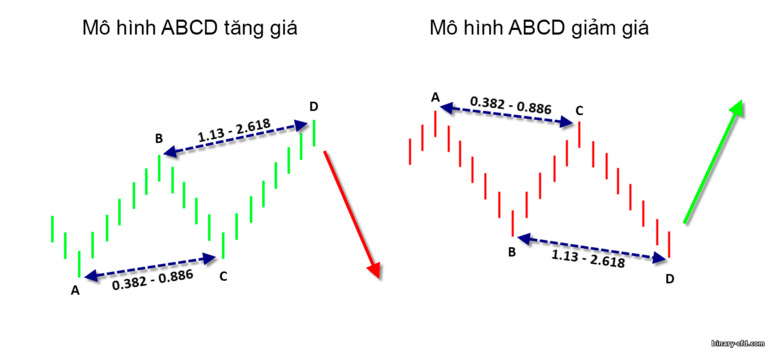

Mô hình hài hòa ABCD là mô hình đảo chiều, nên sau khi nó hoàn tất, bạn có thể kỳ vọng giá sẽ đảo chiều. Điểm D báo hiệu kết thúc quá trình hình thành mô hình, đồng thời là tín hiệu để vào lệnh mua hoặc bán.

Đặc trưng cơ bản của ABCD là tính đối xứng của AB và CD. Về mặt hình thức, mô hình này giống như chữ “N”: Mô hình ABCD có hai dạng: tăng (bullish) và giảm (bearish). Sau mô hình tăng, thông thường giá sẽ đảo chiều đi xuống; sau mô hình giảm, giá sẽ đảo chiều đi lên. Mô hình tăng có hai đỉnh tăng, mô hình giảm có hai đáy giảm.

Quá trình hình thành mô hình ABCD:

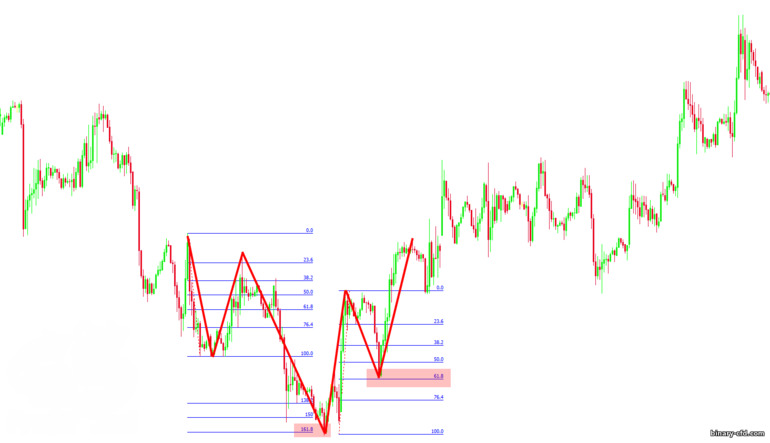

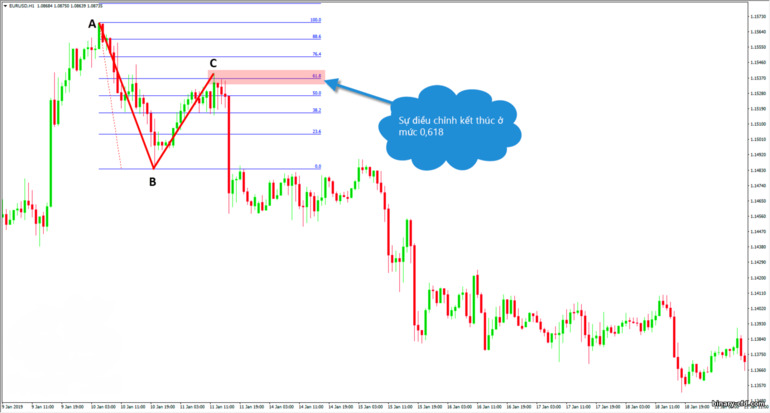

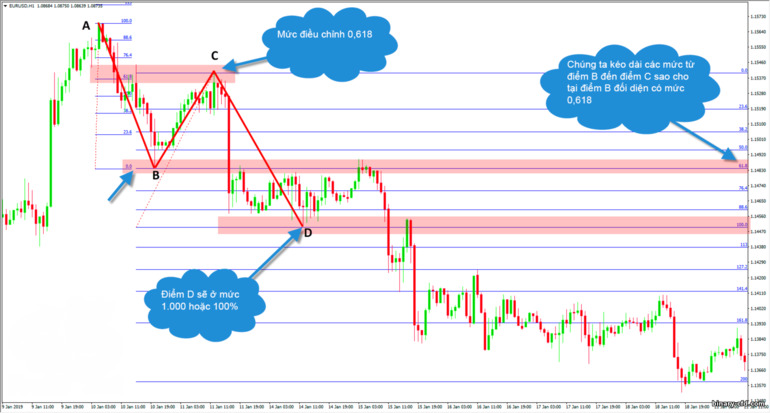

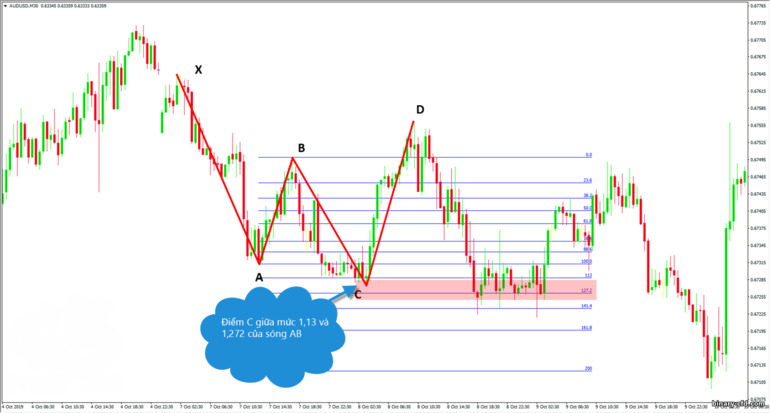

Chúng ta đi vào ví dụ thực tế. Trước hết, tìm các đoạn ABC. Chúng ta quan tâm đến chuyển động giá và cú hồi về mức 0.382 đến 0.886: Sóng hồi BC chạm đúng mức 0.618 và giá tiếp tục giảm. Giờ cần xác định điểm D – nó phải nằm từ 1.13 đến 2.618 tính từ BC. Nhưng vì cú hồi BC kết thúc tại mức Fibonacci 0.618, nên khi hình thành mô hình hài hòa, chúng ta kỳ vọng điểm D ở mức 1.618 (để AB=CD đối xứng): Với ví dụ trên, mô hình hài hòa ABCD đã xuất hiện, điểm D chạm mức 1.618 như dự đoán – đây là lúc vào lệnh mua (vì giá đang đảo chiều đi lên).

Nhưng nếu sóng hồi BC lại dừng ở mức khác? Trong mô hình hài hòa, có thể tuân thủ quy tắc sau:

Đây chính là “chất” của mô hình hài hòa – ta luôn tìm kiếm các hình được hình thành đúng chuẩn, có tỷ lệ chuẩn và tính đối xứng rõ ràng. Nếu mô hình thỏa mãn các điều kiện, xác suất dự đoán chính xác sẽ cao. Nếu mô hình bị sai khác nhiều về tỷ lệ, ta nên bỏ qua.

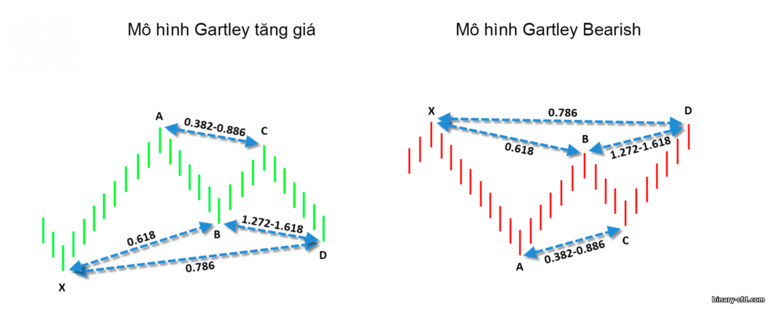

Về mặt hình dạng, mô hình Gartley trông giống chữ “M” đối với mô hình tăng, còn mô hình giảm nhìn như “W” hoặc một “M” lật ngược. Nhờ hình dạng này, bạn có thể nhanh chóng nhận ra nó trên biểu đồ giá, sau đó mới kiểm tra xem có đúng là mô hình Gartley không. Đầu tiên, tìm mô hình tiềm năng và tiến hành xác nhận. Gartley bao gồm mô hình hài hòa ABCD (AB=CD), vì thế điều này sẽ giúp bạn nhận diện dễ hơn. Ngoài ra, còn có sóng XA – sóng dài nhất, hướng lên trong mô hình tăng và hướng xuống trong mô hình giảm.

Hãy kéo lưới Fibonacci từ điểm X đến điểm A – điểm B phải nằm ở mức 0.618. Nếu đúng, khả năng trước mắt là mô hình Gartley hoặc Cua, vì các mô hình khác có vùng điều chỉnh nằm cao hơn hoặc thấp hơn 0.618. Bản thân đoạn AB cũng không được vượt quá điểm X, nếu không, mô hình đó coi như “sai”. Bước kế tiếp, ta xác định vùng cho điểm C và D:

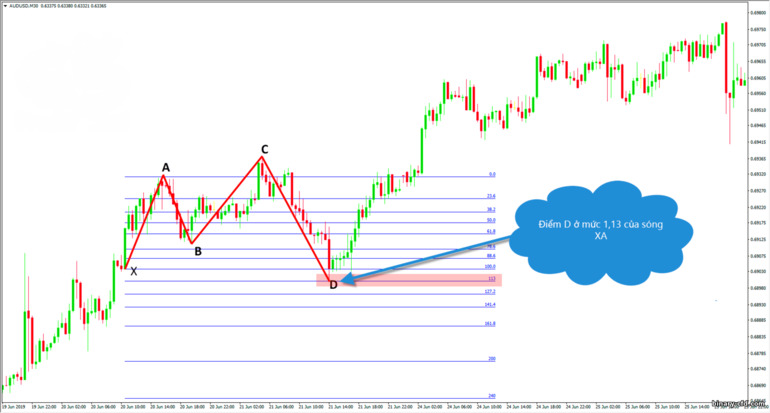

Với mô hình tăng, sóng XA bắt đầu bằng một pha giá tăng mạnh. Ngược lại, mô hình giảm sẽ có pha giá giảm mạnh từ X đến A. Tại A, giá đảo chiều và hồi về mức Fibonacci 0.786: Tiếp theo, xác định điểm C và D:

Tiếp đó, xác định C và D:

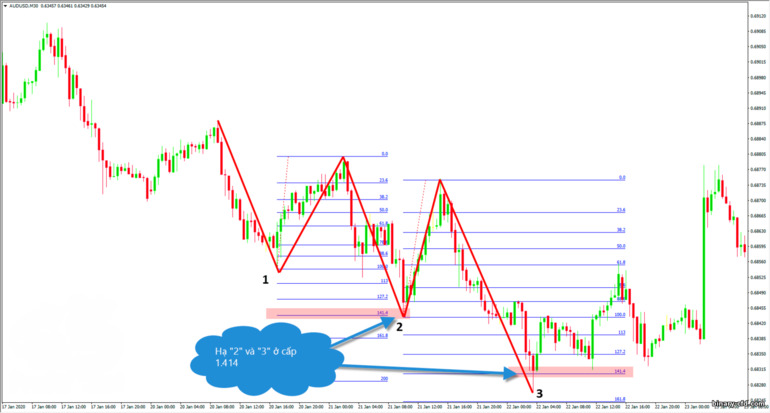

Với mô hình Ba Chuyển Động tăng, ta sẽ thấy một chuỗi các đáy thấp dần (giá đang trong xu hướng giảm). Với mô hình giảm, ta sẽ thấy một chuỗi các đỉnh cao dần (giá đang xu hướng tăng). Cốt lõi của “Ba Chuyển Động” là tìm ba đỉnh hoặc ba đáy, trong đó đỉnh/đáy 2 và 3 thường nằm ở mức 1.272 – 1.618 so với đoạn điều chỉnh của chính nó. Nếu đỉnh (hoặc đáy) 2 và 3 hình thành cùng mức, đó là tín hiệu lý tưởng. Vì “Ba Chuyển Động” là mô hình đảo chiều, nên ta sẽ vào lệnh ngược với xu hướng hiện tại. Cách xác định mục tiêu:

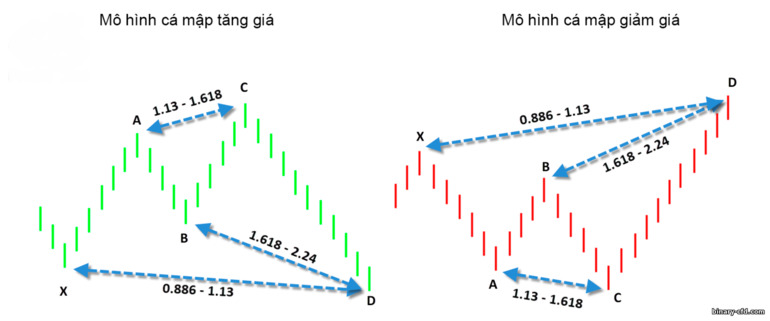

Mô hình không quan tâm đến điểm B, nhưng lại quan trọng ở điểm D, nơi D thường nằm ở mức 0.886 – 1.13 tính từ XA. Đồng thời, điểm C nằm ở mức 1.13 – 1.618 tính từ AB (nghĩa là cao hơn A): Để xác nhận điểm C: Khi mô hình “Cá Mập” hoàn tất (điểm D xuất hiện), ta tính mục tiêu bằng cách kéo Fibonacci từ C đến D. Mục tiêu gần là 0.618, xa là chính điểm C:

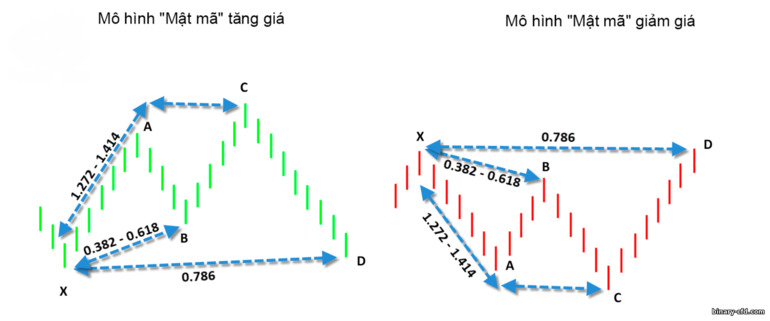

Đầu tiên, kiểm tra điểm B – nó nên hình thành trong khoảng Fibonacci 0.382 – 0.618. Điểm C nằm ở mức 1.272 – 1.414 tính từ AB (hoặc thấp hơn chút): Điểm D sẽ nằm ở mức 0.786 tính từ XA – khi D xuất hiện, ta vào lệnh bán (trường hợp mô hình giảm). Mục tiêu là mức A và C:

Bạn có thể tải indicator tại đây: Download harmonic patterns indicator

Ví dụ, nếu thị trường có một đợt xu hướng kéo dài, mô hình hài hòa có thể không xuất hiện, và bạn sẽ bỏ qua cơ hội kiếm lợi nhuận. Hơn nữa, việc chờ đợi mô hình hoàn tất tương đối lâu. Nhà giao dịch cần không chỉ kỹ năng nhận diện mô hình mà cả sự kiên nhẫn.

Ngoài ra, tất cả mô hình hài hòa đều dựa trên ý tưởng: chờ mô hình hoàn thiện để vào lệnh ngược hướng chuyển động giá gần nhất. Nhà giao dịch phải nắm rõ điểm đảo chiều để không vào trễ. Đây là một nhược điểm khác – bạn phải có nền tảng kiến thức vững để áp dụng mô hình hài hòa.

Bên cạnh 5-6 quy tắc cho mỗi mô hình, bạn còn phải nhớ các mức Fibonacci tương ứng, biết xác định mô hình bắt đầu ở đâu, và nhìn ra hình dạng của nó trên biểu đồ – điều này không hề đơn giản! Tôi chắc rằng nhiều người khi mới đọc bài này đã tự hỏi “cái quái gì thế này?!” (chính tôi cũng từng cảm thấy như vậy lần đầu tiếp xúc).

Nhưng đừng vội bỏ cuộc với mô hình hài hòa, vì chúng không hình thành quá nhanh nên bạn luôn có thời gian để kiểm tra “bảng ghi chú”. Vấn đề là làm sao xác định dứt khoát rằng điểm D đã hình thành và vào lệnh. Dùng các mức hỗ trợ và kháng cự chăng? Có thể. Nhưng bạn vẫn phải chờ một cú bật nhẹ từ mức đó để chắc chắn. Bên cạnh đó, cần kết hợp mô hình nến hoặc Price Action để nhanh chóng nắm bắt điểm đảo chiều.

Đối với người mới, khối lượng kiến thức có thể khiến họ nản. Hiểu lý thuyết đã khó, thực hành còn đòi hỏi thời gian rèn luyện nhiều. Tất nhiên sẽ có những người nắm bắt mô hình “ngon lành” và thu lợi nhuận ào ào, nhưng đa phần vẫn phải kiên trì rèn luyện.

Tuy nhiên, giống như mọi chiến lược khác, mô hình hài hòa có những quy tắc nghiêm ngặt – nếu điểm hình thành không đạt yêu cầu Fibonacci, ta không giao dịch để tránh rủi ro.

Ưu điểm của mô hình hài hòa:

Nội dung

- Mô hình hài hòa trong giao dịch

- Xác định mô hình hài hòa

- Mô hình hài hòa ABCD

- Mô hình Gartley – cách xác định chính xác và sử dụng trong giao dịch hài hòa

- Mô hình Bướm Gartley – cách xác định chính xác và sử dụng trong giao dịch hài hòa

- Mô hình Cua – mô hình hài hòa đảo chiều

- Mô hình “Dơi” – mô hình hài hòa tiếp diễn xu hướng

- Mô hình Ba Chuyển Động – mô hình hài hòa đảo chiều

- Mô hình Cá Mập – mô hình hài hòa tiếp diễn xu hướng

- Mô hình Cipher hay “Reverse Butterfly” trong hài hòa

- Các chỉ báo mô hình hài hòa trong giao dịch

- Nhược điểm của mô hình hài hòa trong giao dịch

- Mô hình hài hòa trong giao dịch: kết luận

Mô hình hài hòa trong giao dịch

Harold Hartley đã đặt nền móng cho các mô hình hài hòa trong cuốn sách “Profiting in the Stock Market”. Cuốn sách này giới thiệu ý tưởng về một mô hình năm điểm, được biết đến với tên gọi Mô hình Gartley. Sau đó, Larry Pesavento đã phát triển mô hình này bằng cách thêm các mức Fibonacci và mô tả quy tắc hình thành cơ bản trong cuốn “Fibonacci Ratios and Pattern Recognition.”Không thể nói rằng chỉ có Larry Pesavento đóng góp trong việc phân tích mô hình hài hòa – nhiều nhà giao dịch khác cũng nghiên cứu về chủ đề này. Một trong số đó là Scott Carney, tác giả của cuốn sách “Harmonic Trading”. Chính ông là người phát triển các mô hình: cua, dơi và cá mập.

Bản thân các mô hình hài hòa là sự phát triển từ ý tưởng hình học kết hợp với các mức Fibonacci để xác định chính xác hơn điểm đảo chiều giá. Nhiệm vụ chính của các mô hình vẫn là dự báo chuyển động tiếp theo của giá. Nhưng cách thức giao dịch đã thay đổi – bây giờ các mô hình không chỉ là những hình học trừu tượng, mà còn là những cấu trúc được tính toán cẩn thận dựa trên tỷ lệ vàng (con số 1.618) để tìm ra mô hình phù hợp và xác định hướng đi kế tiếp của giá.

Mô hình hài hòa, khác với các mô hình phân tích kỹ thuật thông thường, bắt buộc nhà giao dịch chỉ vào lệnh với những mô hình được hình thành hoàn hảo và được xác nhận bằng các mức Fibonacci. Nếu một mô hình không đạt độ “chuẩn” nào đó, chúng ta nên bỏ qua nó. Đổi lại, sự chờ đợi này xứng đáng – mô hình hài hòa thường cho kết quả giao dịch khá tốt.

Tất nhiên, việc tìm kiếm các mô hình này không đảm bảo 100% lợi nhuận trong mỗi lệnh, nhưng về lâu dài, nhà giao dịch sẽ cảm nhận được sự tăng trưởng trong tài khoản của mình. Cũng như bất kỳ hệ thống giao dịch nào khác, hãy đặc biệt chú ý đến quản lý rủi ro. Mô hình hài hòa hoạt động rất hiệu quả trên thị trường Forex, nhưng với quyền chọn nhị phân cũng có thể thực hiện – dù lợi nhuận có thể ít hơn, nhưng vẫn khả thi.

Một ưu điểm lớn của mô hình hài hòa là có thể giao dịch trên bất kỳ khung thời gian nào. Ví dụ, trên M1 hay M5, mô hình có thể hình thành từ vài chục phút đến vài giờ, còn trên biểu đồ ngày (D1), có khi mất vài tháng để mô hình hoàn tất. Việc lựa chọn khung thời gian phụ thuộc hoàn toàn vào nhà giao dịch. Tất nhiên, mô hình ở khung cao sẽ có độ tin cậy cao hơn, nhưng số tín hiệu cũng ít hơn đáng kể.

Xác định mô hình hài hòa

Mô hình hài hòa không phải là thứ dễ dàng, và không phải ai cũng có thể nhìn ra ngay lập tức. Các mô hình hài hòa cơ bản (bướm, cua, dơi, cá mập, cipher) gồm 5 điểm chính, bao gồm cả cấu trúc ABC hoặc ABCD. Dao động giá bên trong một mô hình luôn có mối liên hệ chặt chẽ và tuân theo các hệ số hài hòa cơ bản.Mỗi mô hình thường có dạng chữ M hoặc W. Việc hình thành mô hình năm điểm diễn ra như sau:

- X – điểm bắt đầu của mô hình

- XA – sóng xung lực đầu tiên

- AB – đợt điều chỉnh sau sóng đầu tiên

- BC – sóng xung lực thứ hai cùng hướng với XA

- CD – sóng điều chỉnh cuối cùng

Ví dụ, mô hình phân tích kỹ thuật “Đầu và Vai ngược” (mô hình đảo chiều) cũng có thể là một mô hình hài hòa. Điều kiện là phần “đầu” nằm ở mức Fibonacci 1.618 tính từ “vai trái” và “vai phải” ở mức 0.618 tính từ “đầu”. Cách tiếp cận này sẽ giúp đơn giản hóa việc hiểu mô hình và xác định chính xác điểm vào lệnh:

Mô hình hài hòa và các mức Fibonacci

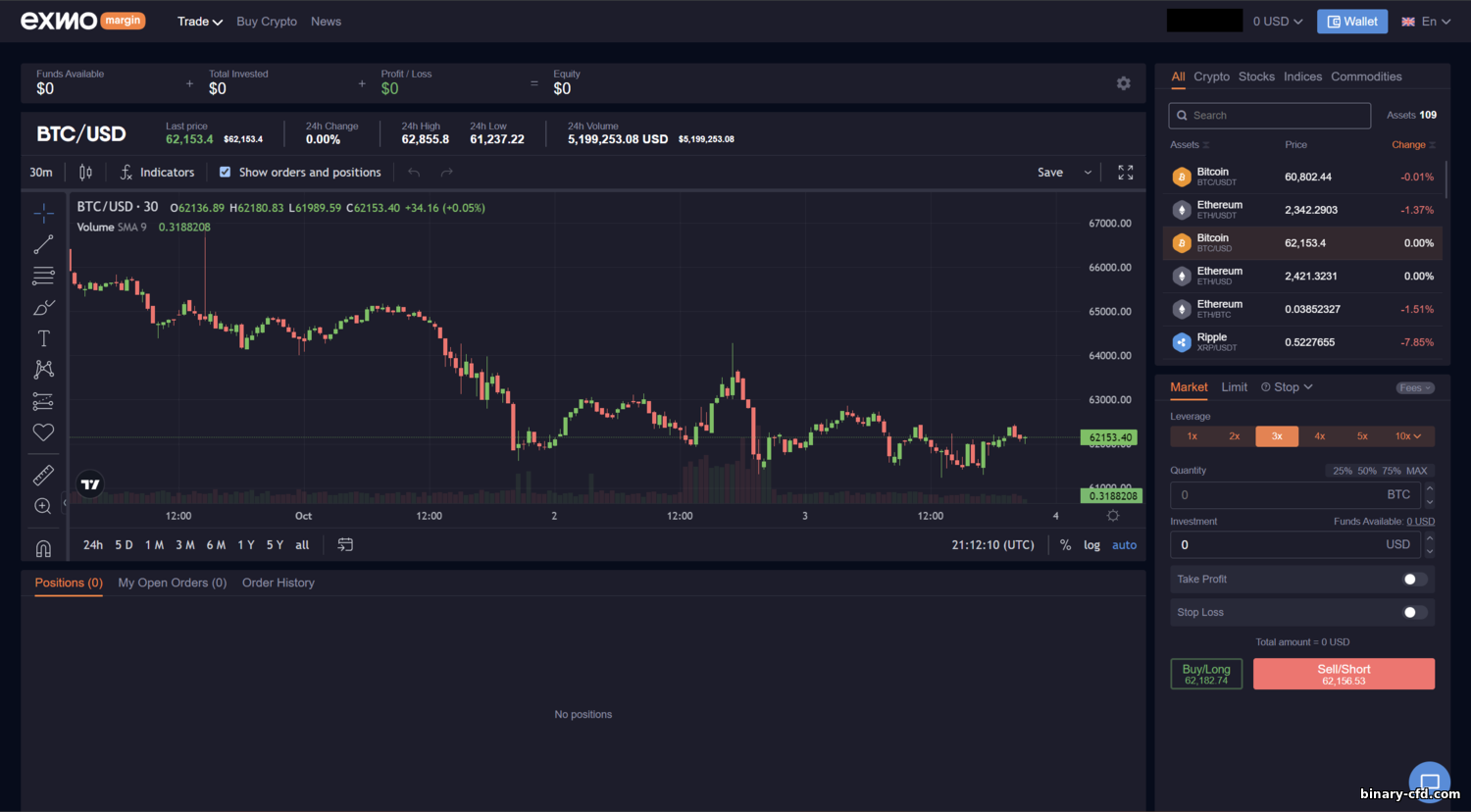

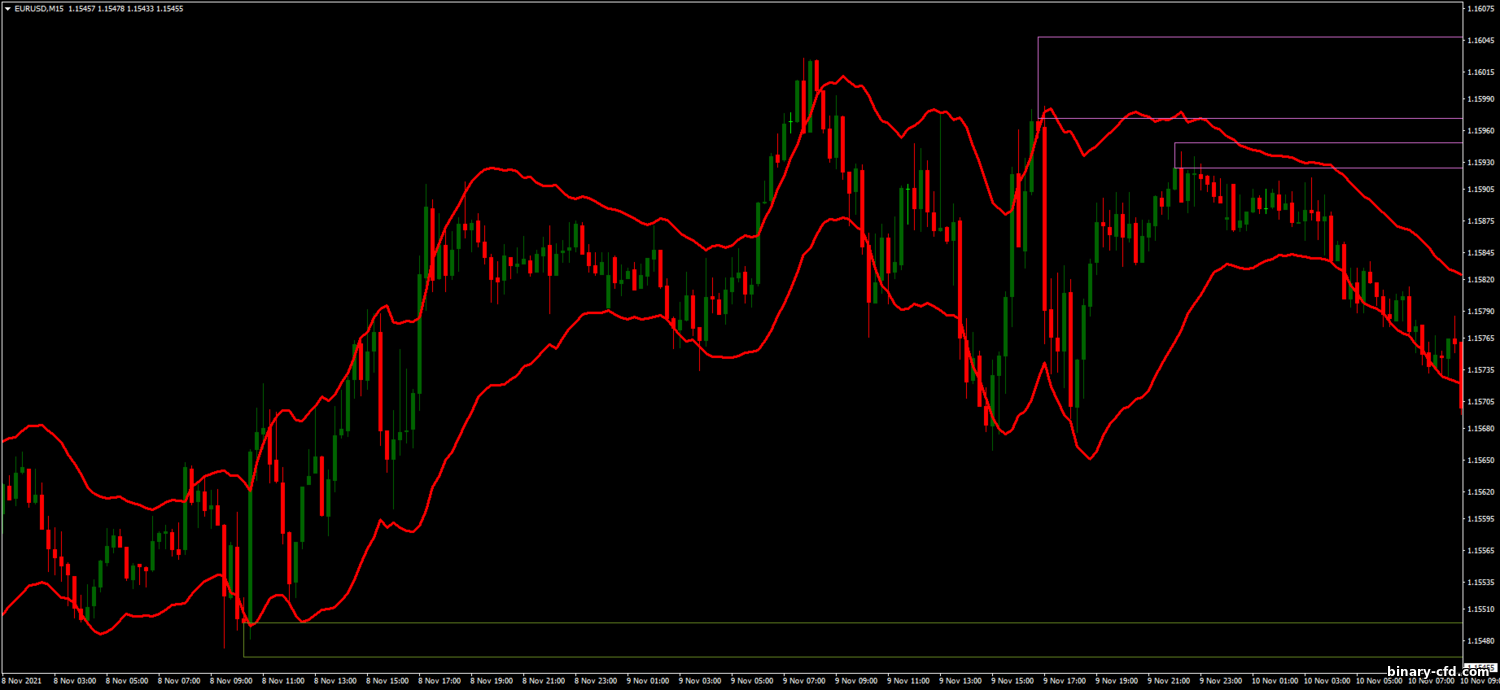

Các mức Fibonacci là một trong những công cụ chính để xác định mô hình hài hòa trên biểu đồ giá. Cá nhân tôi sử dụng nền tảng Meta Trader 4 – có đầy đủ công cụ cần thiết và rất tiện lợi.Trước hết, để bắt đầu tìm kiếm mô hình hài hòa, bạn cần thiết lập các mức Fibonacci chính xác – thêm vào những mức sau:

- 0.786

- 0.886

- 1.13

- 1.272

- 1.414

- 2.0

- 2.4

- 3.618

- 0.382 = 1 – 0.618

- 0.786 = căn bậc hai của 0.618

- 0.886 = căn bậc bốn của 0.618 hoặc căn bậc hai của 0.786

- 1.13 = căn bậc bốn của 1.618 hoặc căn bậc hai của 1.27

- 1.27 = căn bậc hai của 1.618

- 1.414 = căn bậc hai của 2

- 2 = 1 + 1

- 2.24 = căn bậc hai của 5

- 2.618 = bình phương của 1.618

- 3.618 = 1 + 2.618

Mô hình hài hòa ABCD

Mô hình hài hòa ABCD (hoặc còn được gọi là AB=CD) là mô hình đơn giản nhất. Nhưng tôi tin chắc nó vẫn gây khó khăn cho bạn, giống như tôi đã từng trải qua. Mô hình gồm ba sóng: AB, BC và CD, trong đó AB và CD cùng hướng, còn BC là sóng điều chỉnh.Mô hình hài hòa ABCD là mô hình đảo chiều, nên sau khi nó hoàn tất, bạn có thể kỳ vọng giá sẽ đảo chiều. Điểm D báo hiệu kết thúc quá trình hình thành mô hình, đồng thời là tín hiệu để vào lệnh mua hoặc bán.

Đặc trưng cơ bản của ABCD là tính đối xứng của AB và CD. Về mặt hình thức, mô hình này giống như chữ “N”: Mô hình ABCD có hai dạng: tăng (bullish) và giảm (bearish). Sau mô hình tăng, thông thường giá sẽ đảo chiều đi xuống; sau mô hình giảm, giá sẽ đảo chiều đi lên. Mô hình tăng có hai đỉnh tăng, mô hình giảm có hai đáy giảm.

Quá trình hình thành mô hình ABCD:

- Mô hình bắt đầu từ sóng AB

- BC thường là một pha hồi (thoái lui) mạnh, hình thành tại các mức Fibonacci từ 0.382 đến 0.886 tính từ AB. Lý tưởng nhất là ở mức 0.618.

- Ở điểm C, giá đảo chiều và di chuyển song song với đoạn AB. Lúc này, điểm D phải nằm trong khoảng 1.13 đến 2.618 tính từ BC.

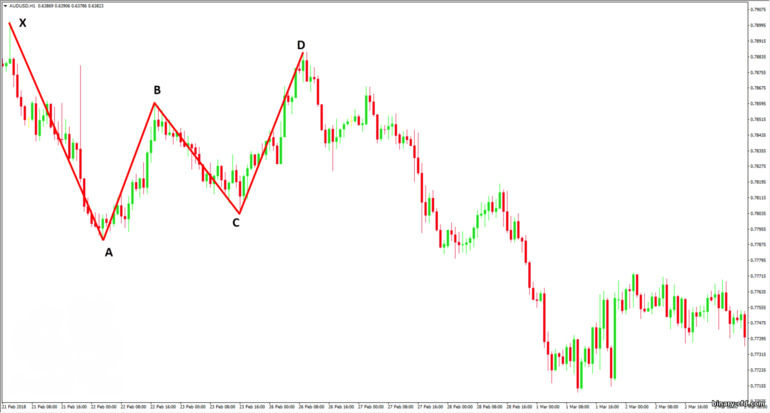

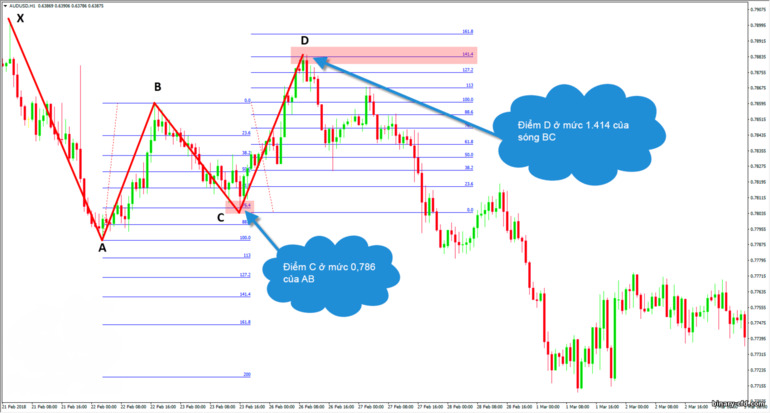

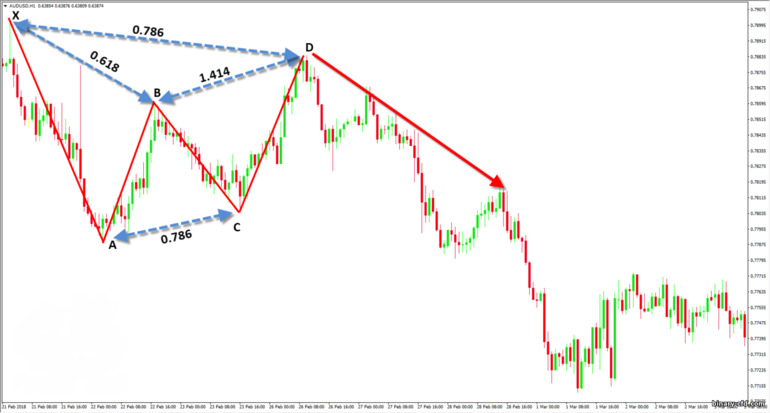

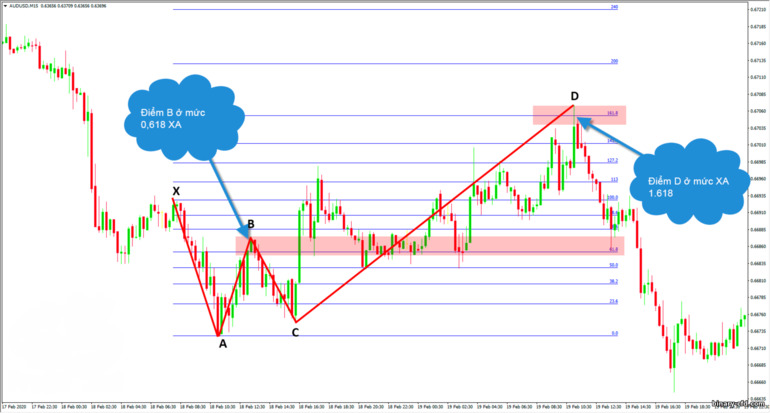

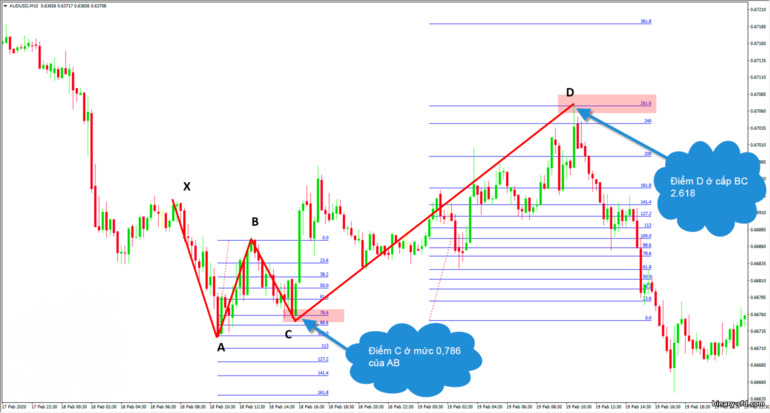

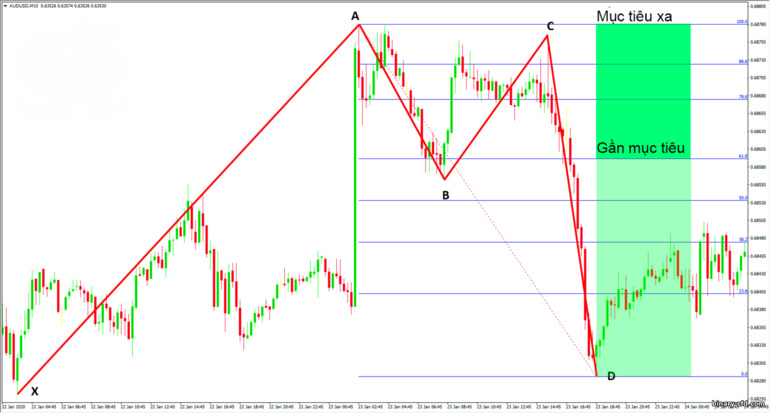

Chúng ta đi vào ví dụ thực tế. Trước hết, tìm các đoạn ABC. Chúng ta quan tâm đến chuyển động giá và cú hồi về mức 0.382 đến 0.886: Sóng hồi BC chạm đúng mức 0.618 và giá tiếp tục giảm. Giờ cần xác định điểm D – nó phải nằm từ 1.13 đến 2.618 tính từ BC. Nhưng vì cú hồi BC kết thúc tại mức Fibonacci 0.618, nên khi hình thành mô hình hài hòa, chúng ta kỳ vọng điểm D ở mức 1.618 (để AB=CD đối xứng): Với ví dụ trên, mô hình hài hòa ABCD đã xuất hiện, điểm D chạm mức 1.618 như dự đoán – đây là lúc vào lệnh mua (vì giá đang đảo chiều đi lên).

Nhưng nếu sóng hồi BC lại dừng ở mức khác? Trong mô hình hài hòa, có thể tuân thủ quy tắc sau:

- Nếu BC kết thúc ở mức 0.786, thì điểm D kỳ vọng ở mức 1.272 tính từ BC.

- Nếu BC kết thúc ở mức 0.886, thì điểm D kỳ vọng ở mức 1.13 tính từ BC.

- Nếu BC kết thúc ở mức 0.382, thì điểm D kỳ vọng ở mức 2.618 tính từ BC.

- Nếu BC kết thúc ở mức 0.618, thì điểm D kỳ vọng ở mức 1.618 tính từ BC.

Đây chính là “chất” của mô hình hài hòa – ta luôn tìm kiếm các hình được hình thành đúng chuẩn, có tỷ lệ chuẩn và tính đối xứng rõ ràng. Nếu mô hình thỏa mãn các điều kiện, xác suất dự đoán chính xác sẽ cao. Nếu mô hình bị sai khác nhiều về tỷ lệ, ta nên bỏ qua.

Cách giao dịch đúng với mô hình hài hòa ABCD

Tóm tắt về mô hình ABCD:- Xác định ba điểm ABC trên biểu đồ: đoạn AB (xung lực xu hướng) và đoạn hồi BC.

- Đo độ hồi. Hồi BC nằm từ mức 0.382 đến 0.886.

- Xác định điểm D – kéo lưới Fibonacci từ B đến C sao cho mức ở B tương ứng với hồi BC. Ví dụ, nếu BC là 0.618, thì mức ở B phải là 0.618. Khi đó D sẽ ở mức 1.000, tạo đối xứng hoàn chỉnh.

- Xác định mục tiêu cho chuyển động giá từ D. Kéo Fibonacci từ A đến D. Mục tiêu gần nhất thường ở mức 0.382 hoặc 0.618. Xa hơn có thể về lại mức A hoặc C.

- Nếu có thể, đặt lệnh chờ tại điểm D theo hướng ngược với chuyển động CD.

- Với Forex: đặt stop loss phía bên kia điểm D.

Mô hình Gartley – cách xác định chính xác và sử dụng trong giao dịch hài hòa

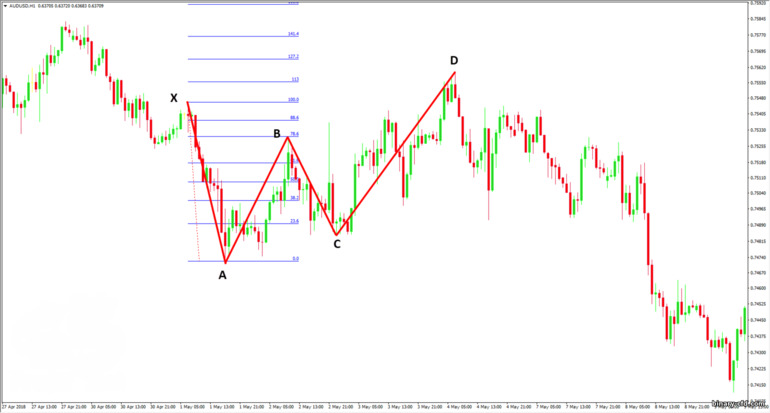

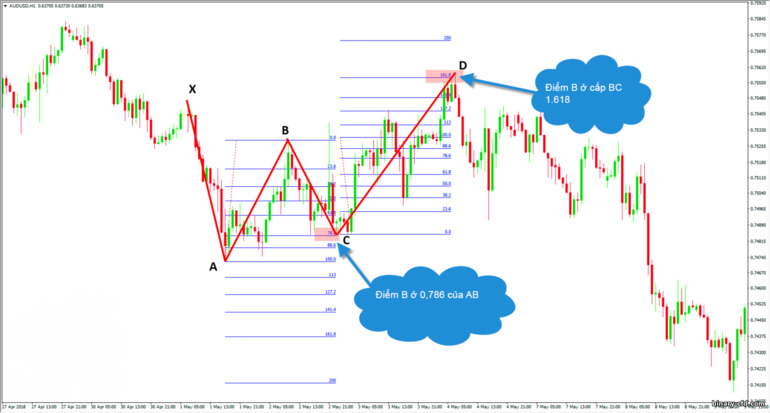

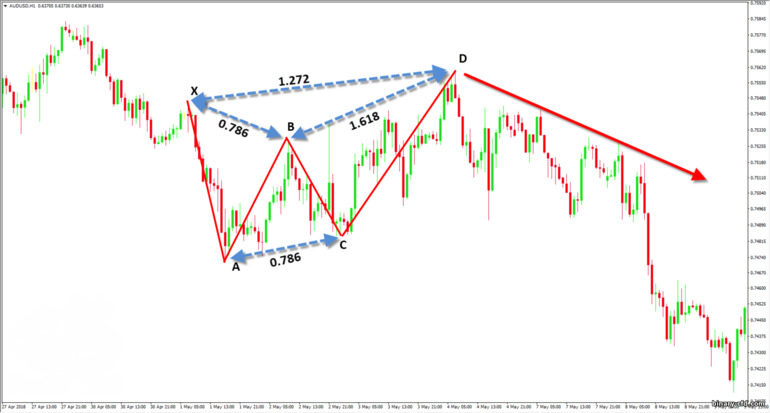

Mô hình hài hòa Gartley là mô hình tiếp diễn xu hướng, thường hình thành trong quá trình điều chỉnh giá. Một mô hình tăng sẽ tiếp diễn xu hướng tăng, mô hình giảm tiếp diễn xu hướng giảm. Cấu trúc ABCD thực chất là sóng hồi so với xu hướng chính, trong khi điểm vào lệnh sẽ đặt ở điểm D.Về mặt hình dạng, mô hình Gartley trông giống chữ “M” đối với mô hình tăng, còn mô hình giảm nhìn như “W” hoặc một “M” lật ngược. Nhờ hình dạng này, bạn có thể nhanh chóng nhận ra nó trên biểu đồ giá, sau đó mới kiểm tra xem có đúng là mô hình Gartley không. Đầu tiên, tìm mô hình tiềm năng và tiến hành xác nhận. Gartley bao gồm mô hình hài hòa ABCD (AB=CD), vì thế điều này sẽ giúp bạn nhận diện dễ hơn. Ngoài ra, còn có sóng XA – sóng dài nhất, hướng lên trong mô hình tăng và hướng xuống trong mô hình giảm.

Hãy kéo lưới Fibonacci từ điểm X đến điểm A – điểm B phải nằm ở mức 0.618. Nếu đúng, khả năng trước mắt là mô hình Gartley hoặc Cua, vì các mô hình khác có vùng điều chỉnh nằm cao hơn hoặc thấp hơn 0.618. Bản thân đoạn AB cũng không được vượt quá điểm X, nếu không, mô hình đó coi như “sai”. Bước kế tiếp, ta xác định vùng cho điểm C và D:

- Điểm C phải nằm trong mức 0.382 – 0.886 từ lưới Fibonacci của đoạn AB. Đây là điểm đảo chiều – giá đổi hướng một lần nữa. Với mô hình tăng (M), ta sẽ thấy giá giảm; với mô hình giảm (W), giá sẽ tăng. Ở điều kiện lý tưởng, C hình thành tại mức 0.618-0.786.

- Điểm D phải nằm trong mức 1.272 – 1.618 tính từ BC. Đồng thời, D cũng không được vượt qua mức 0.786 của đoạn XA. Nói cách khác, D phải nằm giữa X và A, không vượt khỏi X.

Cách nhận dạng và giao dịch mô hình Gartley đúng chuẩn

Tổng kết mô hình hài hòa Gartley:- Xác định mô hình tiềm năng trên biểu đồ, trông như chữ M hoặc W.

- Kéo Fibonacci từ X đến A – B phải nằm ở mức 0.618.

- Xác định C – nằm trong khoảng 0.382 đến 0.886 tính từ sóng AB.

- Điểm D hình thành từ mức 1.272 đến 1.414 của BC.

- Kiểm tra điểm D thêm lần nữa bằng Fibonacci X đến A: D nên nằm khoảng 0.786 hoặc thấp hơn. Nếu chuẩn, đó là mô hình Gartley, và sau khi D xuất hiện thì vào lệnh theo xu hướng chính.

- Với Forex: đặt stop loss phía sau điểm D.

Mô hình Bướm Gartley – cách xác định chính xác và sử dụng trong giao dịch hài hòa

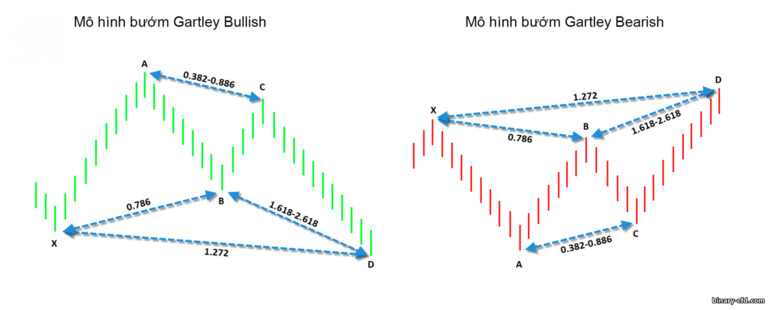

Mô hình Bướm Gartley (Gartley Butterfly) là mô hình đảo chiều, cho phép xác định điểm vào lệnh ở giai đoạn đầu khi xu hướng sắp đổi chiều. Tương tự các mô hình khác, Bướm Gartley có thể hình thành trong xu hướng tăng hoặc giảm (mô hình tăng/giảm). Bướm Gartley là một trong những mô hình hài hòa phổ biến nhất, do có tần suất xuất hiện tương đối cao và tín hiệu đảo chiều khá tin cậy. Nó rất giống với mô hình Gartley và Dơi, nhưng có những đặc trưng riêng.Với mô hình tăng, sóng XA bắt đầu bằng một pha giá tăng mạnh. Ngược lại, mô hình giảm sẽ có pha giá giảm mạnh từ X đến A. Tại A, giá đảo chiều và hồi về mức Fibonacci 0.786: Tiếp theo, xác định điểm C và D:

- Điểm C nằm trong các mức 0.382 – 0.886 tính từ sóng AB.

- Điểm D nằm trong mức 1.618 – 2.618 tính từ BC. Đồng thời, D phải nằm khoảng 1.272 tính từ XA (hoặc không vượt quá mức này).

- Mục tiêu gần: mức B.

- Mục tiêu xa: mức A.

Cách nhận dạng và giao dịch mô hình Bướm Gartley đúng chuẩn

Tổng hợp mô hình “Bướm Gartley” – mô hình đảo chiều:- Tìm sóng XA trên biểu đồ – sóng giảm mạnh (mô hình giảm) hoặc sóng tăng mạnh (mô hình tăng).

- Điểm B ở mức 0.786 tính từ XA.

- Điểm C trong khoảng 0.382 – 0.886 tính từ AB.

- Điểm D ở mức 1.618 – 2.618 tính từ BC, và trên/dưới X (tùy xu hướng). Đồng thời, D nên ở mức 1.272 hoặc thấp hơn tính từ XA.

- Mô hình đảo chiều, nên sau khi D hình thành, vào lệnh theo hướng ban đầu của đoạn XA.

- Mục tiêu gần: điểm B, mục tiêu xa: điểm A. Khi giá chạm những mức này, coi như mô hình hoàn tất.

- Với Forex: stop loss đặt tại điểm D.

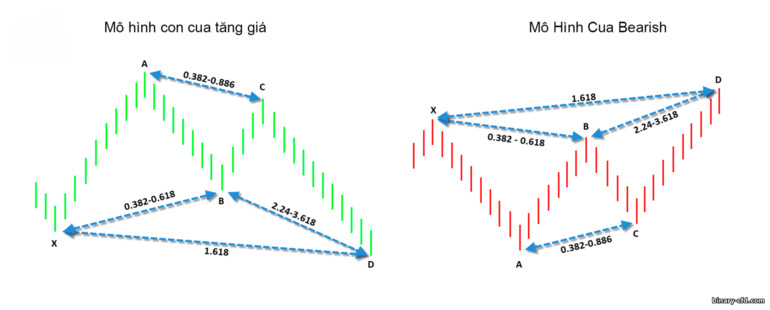

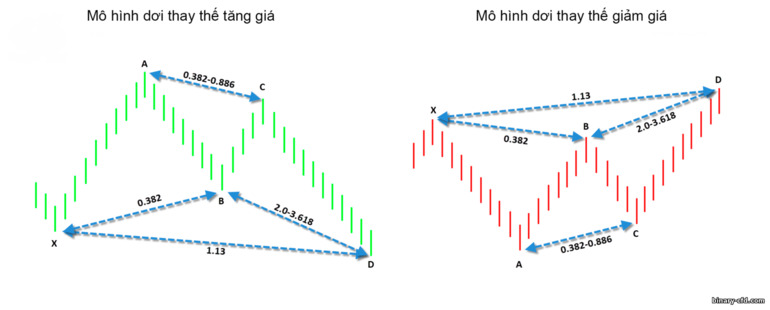

Mô hình Cua – mô hình hài hòa đảo chiều

Mô hình “Cua” (được đặt tên vì đoạn CD dài giống càng cua) thực chất gần giống mô hình Bướm Gartley. Nó cũng là mô hình đảo chiều, có thể xuất hiện trong xu hướng tăng (đảo chiều xuống) hoặc xu hướng giảm (đảo chiều lên). Điểm khác biệt đáng chú ý của mô hình “Cua” là đoạn CD kéo dài hơn. Trong Bướm Gartley, điểm D ở mức tối đa 1.272 tính từ XA, còn với “Cua”, điểm D có thể lên tới 1.618 tính từ XA. Đầu tiên, tìm sóng XA bắt đầu bằng một pha rơi giá hoặc tăng giá mạnh. Tiếp theo là hồi B, nằm trong các mức 0.382 – 0.618:Tiếp đó, xác định C và D:

- Điểm C hình thành trong các mức 0.382 – 0.618 tính từ AB.

- Điểm D ở các mức 2.24 – 3.618 tính từ BC. Đồng thời, D nên khoảng 1.618 hoặc thấp hơn tính từ XA.

- Mục tiêu gần: điểm B.

- Mục tiêu xa: điểm A.

Cách nhận dạng và giao dịch đúng mô hình hài hòa “Cua”

Tổng hợp mô hình “Cua”:- Bắt đầu bằng một pha tăng/giảm mạnh – đoạn XA.

- Điểm B nằm ở mức 0.382 – 0.618 từ XA.

- Điểm C nằm trong khoảng 0.382 – 0.886 từ AB.

- Điểm D nằm ở 2.24 – 3.618 tính từ BC, đồng thời không vượt quá 1.618 tính từ XA.

- Mục tiêu: gần là điểm B, xa là điểm A.

- Vào lệnh ngược với hướng CD.

- Với Forex: stop loss đặt ở điểm D.

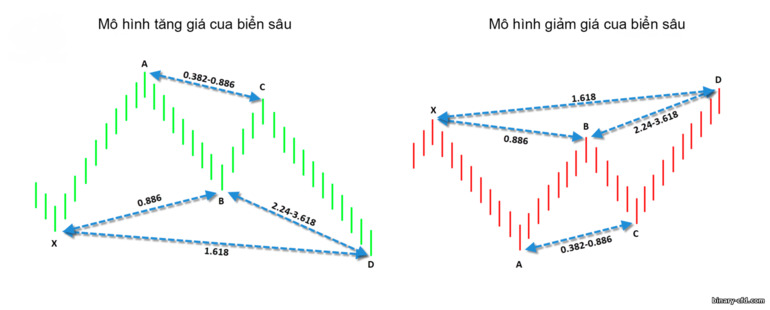

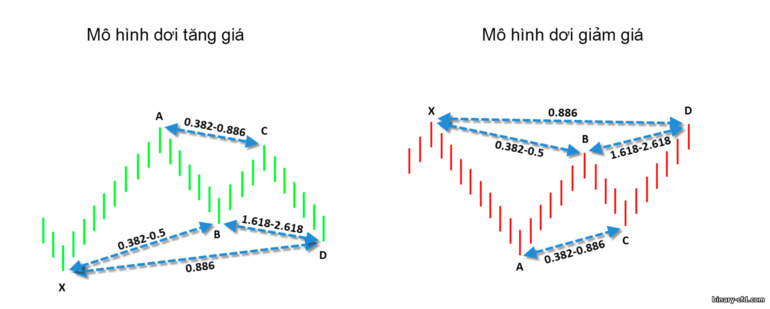

Mô hình “Dơi” – mô hình hài hòa tiếp diễn xu hướng

Mô hình Dơi rất giống với mô hình Gartley. Nó cũng hình thành trong pha điều chỉnh giá và cho thấy xu hướng có thể tiếp tục. Điểm khác biệt là ở mô hình Gartley, điểm D hình thành tại mức 0.786 tính từ XA, còn ở “Dơi” thì hồi sâu hơn, đạt đến 0.886 tính từ XA. Về cơ bản, cấu trúc khác tương đối nhỏ so với Gartley. Cách hình thành mô hình “Dơi” bắt đầu từ đoạn XA – đoạn dài nhất trong mô hình. Hồi B thường ở mức 0.382 – 0.5, còn điểm D thì sâu hơn, quanh mức 0.886: Điểm C nằm trong khoảng 0.382 – 0.886 từ AB. Điểm D nằm trong vùng 1.618 – 2.16 từ BC: Mục tiêu của mô hình được xác định bằng cách kéo Fibonacci từ A đến D. Mục tiêu gần là mức 0.618 và xa là mức A:Cách giao dịch chính xác mô hình hài hòa “Dơi”

Tổng hợp mô hình “Dơi”:- XA – đoạn giá dài nhất và rõ xu hướng nhất.

- Điểm B ở mức 0.382 – 0.5 tính từ XA.

- Điểm C ở mức 0.382 – 0.886 tính từ AB.

- Điểm D hình thành trong khoảng 1.618 – 2.618 tính từ BC, đồng thời không vượt quá 0.886 tính từ XA.

- Mục tiêu của “Dơi”: gần là mức 0.618 tính từ AD, xa là mức A.

- Vào lệnh tại D theo hướng của đoạn XA.

- Với Forex: stop loss đặt tại A.

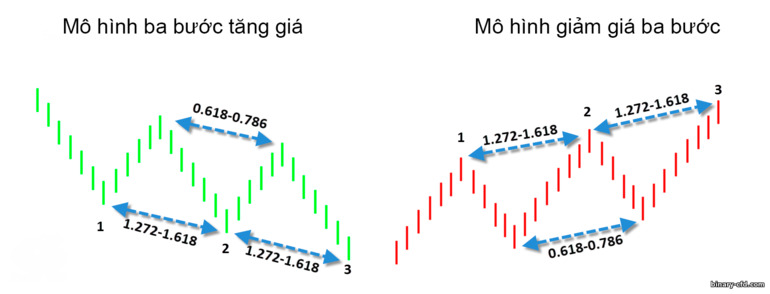

Mô hình Ba Chuyển Động – mô hình hài hòa đảo chiều

Mô hình Ba Chuyển Động dựa trên lý thuyết sóng Elliott. Nó khác các mô hình còn lại ở chỗ không dựa trên cấu trúc ABCD, mà gồm ba đỉnh (hoặc đáy) chính, tạo thành năm đoạn sóng.Với mô hình Ba Chuyển Động tăng, ta sẽ thấy một chuỗi các đáy thấp dần (giá đang trong xu hướng giảm). Với mô hình giảm, ta sẽ thấy một chuỗi các đỉnh cao dần (giá đang xu hướng tăng). Cốt lõi của “Ba Chuyển Động” là tìm ba đỉnh hoặc ba đáy, trong đó đỉnh/đáy 2 và 3 thường nằm ở mức 1.272 – 1.618 so với đoạn điều chỉnh của chính nó. Nếu đỉnh (hoặc đáy) 2 và 3 hình thành cùng mức, đó là tín hiệu lý tưởng. Vì “Ba Chuyển Động” là mô hình đảo chiều, nên ta sẽ vào lệnh ngược với xu hướng hiện tại. Cách xác định mục tiêu:

- Nếu là mô hình tăng (các đáy thấp dần), kéo Fibonacci từ đỉnh cao nhất đến đáy thấp nhất. Mục tiêu gần là 0.618, xa là 1.0.

- Nếu là mô hình giảm (các đỉnh cao dần), kéo Fibonacci từ đáy thấp nhất đến đỉnh cao nhất. Mục tiêu gần là 0.618, xa là 1.0.

Cách giao dịch chính xác mô hình hài hòa “Ba Chuyển Động”

Tóm tắt mô hình Ba Chuyển Động:- Mô hình tăng xuất hiện trong xu hướng giảm – đỉnh và đáy mới thấp hơn đỉnh và đáy cũ.

- Mô hình giảm xuất hiện trong xu hướng tăng – đỉnh và đáy mới cao hơn đỉnh và đáy cũ.

- Hai đỉnh (hoặc đáy) thứ 2 và thứ 3 nằm trong khoảng 1.272 – 1.618 tính từ sóng điều chỉnh của chúng.

- Mục tiêu: kéo Fibonacci từ điểm bắt đầu mô hình đến đỉnh/đáy thứ 3. Mục tiêu gần là 0.618, xa là 1.0.

- Vào lệnh ngược xu hướng hiện tại (vì đây là mô hình đảo chiều).

- Với Forex: đặt stop loss phía sau đỉnh/đáy thứ ba.

Mô hình Cá Mập – mô hình hài hòa tiếp diễn xu hướng

Mô hình Cá Mập là một dạng “tam giác mở rộng”, dễ nhận biết trên biểu đồ giá. Đây là tín hiệu tiếp diễn xu hướng. Ta vào lệnh sau khi điểm D xuất hiện. Lưu ý: trong mô hình này, điểm C cao hơn điểm A và điểm D thấp hơn điểm X (đối với mô hình tăng).Mô hình không quan tâm đến điểm B, nhưng lại quan trọng ở điểm D, nơi D thường nằm ở mức 0.886 – 1.13 tính từ XA. Đồng thời, điểm C nằm ở mức 1.13 – 1.618 tính từ AB (nghĩa là cao hơn A): Để xác nhận điểm C: Khi mô hình “Cá Mập” hoàn tất (điểm D xuất hiện), ta tính mục tiêu bằng cách kéo Fibonacci từ C đến D. Mục tiêu gần là 0.618, xa là chính điểm C:

Cách giao dịch chính xác mô hình Cá Mập

Tổng hợp mô hình “Cá Mập”:- Mô hình dạng tam giác mở rộng.

- Điểm D ở mức 0.886 – 1.13 tính từ XA.

- Điểm C ở mức 1.13 – 1.618 tính từ AB (cao hơn điểm A với mô hình tăng).

- Mục tiêu: kéo Fibonacci từ C đến D, mục tiêu gần là 0.618, xa là điểm C.

- Vào lệnh khi điểm D xuất hiện, cùng hướng với XA.

- Với Forex: đặt stop loss tại D.

Mô hình “Cipher” hay “reverse Butterfly” trong hài hòa

Mô hình Cipher thường được gọi là “Reverse Butterfly” vì cấu trúc đảo ngược so với Bướm Gartley. Điểm đảo chiều chính không phải ở C mà ở X – nghĩa là toàn bộ mô hình phát triển trong cùng một xu hướng, cho tín hiệu tiếp diễn. “Cipher” giúp bạn tìm điểm vào lý tưởng khi xu hướng đang diễn ra: Mô hình “Cipher” thường xuất hiện ở giai đoạn đầu của xu hướng: Ở ví dụ này, sóng XA là đoạn giảm mạnh đầu tiên trong xu hướng mới – đó là mô hình giảm, nên sau khi hoàn tất “Cipher”, ta sẽ bán xuống.Đầu tiên, kiểm tra điểm B – nó nên hình thành trong khoảng Fibonacci 0.382 – 0.618. Điểm C nằm ở mức 1.272 – 1.414 tính từ AB (hoặc thấp hơn chút): Điểm D sẽ nằm ở mức 0.786 tính từ XA – khi D xuất hiện, ta vào lệnh bán (trường hợp mô hình giảm). Mục tiêu là mức A và C:

Cách tìm và giao dịch “Cipher” chuẩn

Tóm tắt mô hình tiếp diễn “Cipher”:- Thường xuất hiện đầu xu hướng.

- XA – đoạn giá dài nhất.

- Điểm B nằm trong mức Fibonacci 0.382 – 0.618 tính từ XA.

- Điểm C ở 1.272 – 1.414 tính từ AB (hoặc gần đó).

- Điểm D ở mức 0.786 tính từ XA.

- Mục tiêu: gần là điểm A, xa là điểm C.

- Vào lệnh cùng hướng xu hướng.

- Với Forex: đặt stop loss tại X.

Các chỉ báo mô hình hài hòa trong giao dịch

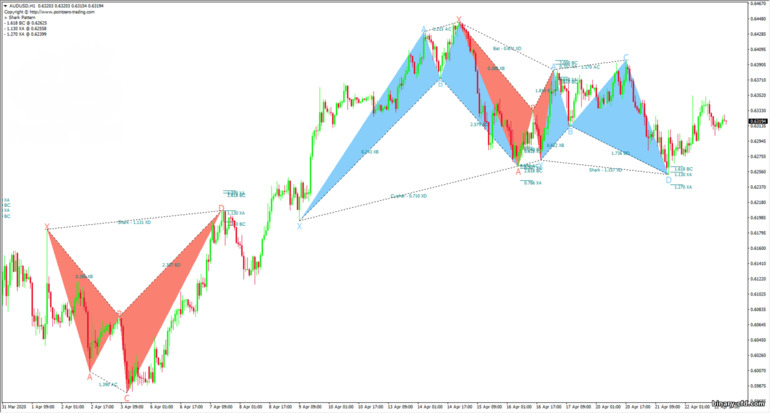

Xin mách bạn một cách đơn giản hơn. Hiểu quy luật xây dựng mô hình hài hòa là điều tuyệt vời, nhưng bạn không nhất thiết phải đo lường mọi thứ theo cách thủ công. Có nhiều công cụ khác, ví dụ trên biểu đồ trực tuyến bạn có thể vẽ mô hình và hệ thống sẽ tự tính các giá trị Fibonacci: Hoặc nếu bạn muốn tự động hơn, hãy thử dùng một indicator cho MetaTrader4, nó sẽ xác định sẵn các mô hình hài hòa: Thú thực, tôi chưa có thời gian trải nghiệm cá nhân chỉ báo này, nhưng theo đánh giá, nó hoạt động khá ổn và xác định điểm kết thúc mô hình khá chính xác. Tức là, nó tìm ra điểm D, còn bạn vẫn nên tự xác định mục tiêu (take profit) nhé!Bạn có thể tải indicator tại đây: Download harmonic patterns indicator

Nhược điểm của mô hình hài hòa trong giao dịch

Nghe có vẻ tuyệt vời, nhưng mô hình hài hòa cũng có những nhược điểm riêng. Dù tính chính xác khá cao, song giao dịch chỉ dựa vào các mô hình này khiến bạn bỏ lỡ nhiều điểm vào lệnh ở nơi không xuất hiện mô hình.Ví dụ, nếu thị trường có một đợt xu hướng kéo dài, mô hình hài hòa có thể không xuất hiện, và bạn sẽ bỏ qua cơ hội kiếm lợi nhuận. Hơn nữa, việc chờ đợi mô hình hoàn tất tương đối lâu. Nhà giao dịch cần không chỉ kỹ năng nhận diện mô hình mà cả sự kiên nhẫn.

Ngoài ra, tất cả mô hình hài hòa đều dựa trên ý tưởng: chờ mô hình hoàn thiện để vào lệnh ngược hướng chuyển động giá gần nhất. Nhà giao dịch phải nắm rõ điểm đảo chiều để không vào trễ. Đây là một nhược điểm khác – bạn phải có nền tảng kiến thức vững để áp dụng mô hình hài hòa.

Bên cạnh 5-6 quy tắc cho mỗi mô hình, bạn còn phải nhớ các mức Fibonacci tương ứng, biết xác định mô hình bắt đầu ở đâu, và nhìn ra hình dạng của nó trên biểu đồ – điều này không hề đơn giản! Tôi chắc rằng nhiều người khi mới đọc bài này đã tự hỏi “cái quái gì thế này?!” (chính tôi cũng từng cảm thấy như vậy lần đầu tiếp xúc).

Nhưng đừng vội bỏ cuộc với mô hình hài hòa, vì chúng không hình thành quá nhanh nên bạn luôn có thời gian để kiểm tra “bảng ghi chú”. Vấn đề là làm sao xác định dứt khoát rằng điểm D đã hình thành và vào lệnh. Dùng các mức hỗ trợ và kháng cự chăng? Có thể. Nhưng bạn vẫn phải chờ một cú bật nhẹ từ mức đó để chắc chắn. Bên cạnh đó, cần kết hợp mô hình nến hoặc Price Action để nhanh chóng nắm bắt điểm đảo chiều.

Đối với người mới, khối lượng kiến thức có thể khiến họ nản. Hiểu lý thuyết đã khó, thực hành còn đòi hỏi thời gian rèn luyện nhiều. Tất nhiên sẽ có những người nắm bắt mô hình “ngon lành” và thu lợi nhuận ào ào, nhưng đa phần vẫn phải kiên trì rèn luyện.

Mô hình hài hòa trong giao dịch: kết luận

Mô hình hài hòa là minh chứng rằng thị trường có xu hướng “đối xứng” nhất định. Cách giao dịch này cho phép bạn “bắt” được lợi nhuận từ những chuyển động giá tưởng chừng hỗn loạn.Tuy nhiên, giống như mọi chiến lược khác, mô hình hài hòa có những quy tắc nghiêm ngặt – nếu điểm hình thành không đạt yêu cầu Fibonacci, ta không giao dịch để tránh rủi ro.

Ưu điểm của mô hình hài hòa:

- Xác suất chính xác cao (tỷ lệ thắng tốt).

- Xuất hiện ở mọi khung thời gian.

- Thường khi mô hình hoàn tất, giá ít nhất cũng chạy đến mục tiêu gần, giúp nhà giao dịch biết rõ thời điểm không nên giữ lệnh lâu hơn.

- Dễ kết hợp với các công cụ phân tích kỹ thuật khác.

- Cấu trúc phức tạp, đòi hỏi nhà giao dịch hiểu sâu.

- Người mới khó nhận ra mô hình trên biểu đồ.

- Có thể cùng lúc xuất hiện tín hiệu khác nhau ở các khung thời gian khác nhau.

- Yêu cầu kiến thức về hỗ trợ và kháng cự, cũng như mô hình nến Price Action để bắt điểm đảo chiều.

- Mô hình phù hợp nhất với Forex – còn với quyền chọn nhị phân, chờ mô hình lâu hơn và lợi nhuận có thể không cao bằng.

Đánh giá và nhận xét