Price Action – Chiến lược giao dịch ổn định năm 2025

Updated: 03.05.2025

Price Action – hệ thống giao dịch giúp kiếm ổn định: mô hình và mẫu Price Action cho quyền chọn nhị phân (2025)

Price Action là một dạng phân tích biểu đồ nến và bao gồm nhiều hệ thống giao dịch, thường được áp dụng trên biểu đồ trống (giao dịch không sử dụng chỉ báo). Về bản chất, Price Action là một phương pháp phân tích thị trường rất hiệu quả, vì dựa trên các mô hình và mẫu thường xuyên lặp lại với kết quả tương tự.

Nói cụ thể hơn, Price Action dạy bạn tìm những mô hình giống nhau trên biểu đồ giá, mà chuyển động của chúng có thể dự báo với xác suất cao. Tất nhiên, không có chiến lược nào đạt 100%, nhưng thống kê về các mô hình Price Action lại rất sát với “lý tưởng” (theo tiêu chuẩn của các chiến lược giao dịch). Chính vì vậy, nhiều nhà giao dịch giàu kinh nghiệm ưa chuộng loại phân tích biểu đồ này.

Để hiểu rõ hơn, Price Action không phải là một chiến lược “vạn năng” duy nhất, mà là tổ hợp của nhiều chiến lược:

Price Action cho phép bạn hiểu toàn diện về chuyển động giá và dạy bạn kiếm tiền từ những mô hình lặp lại – các mẫu nến hay các mô hình phân tích kỹ thuật mà bạn sẽ thường gặp trong quá trình giao dịch.

Chuyển động giá trên thị trường xuất phát từ chênh lệch cung và cầu giữa người mua và người bán. Bên mua (bulls) đẩy giá lên, bên bán (bears) kéo giá xuống. Thị trường luôn chuyển động:

Để xác định phe nào đang làm chủ thị trường (bulls hoặc bears), chúng ta cần một số “công cụ”.

Rất hay gặp cảnh nhà giao dịch Price Action sử dụng Simple Moving Average kỳ 20. Thậm chí, có những trường phái Price Action xây dựng “trường phái” riêng, hướng dẫn cách đọc biểu đồ và tìm mô hình do đường SMA (20) tạo thành cùng với mô hình nến.

Trên biểu đồ giá luôn có rất nhiều thông tin quan trọng mà người mới thường không thấy: Nhưng một nhà giao dịch đã nắm vững chiến lược Price Action sẽ nhận ra vô số cơ hội để kiếm lợi: Trông có vẻ đơn giản? Chính sự đơn giản là một trong những ưu điểm lớn của Price Action. Các mô hình phải dễ hiểu với tất cả mọi người, và việc vận dụng chúng không quá phức tạp – đó là chìa khóa dẫn đến chất lượng của các hệ thống giao dịch Price Action.

Về tổng thể, nó gói gọn trong việc ghi nhớ các mô hình nến Nhật cơ bản và biết cách sử dụng. Phần thưởng cho sự chăm chỉ, bạn sẽ nhận về một hệ thống giao dịch hoạt động tốt cả khi thị trường có xu hướng lẫn lúc tích lũy (đi ngang). Khác với các chiến lược dựa vào chỉ báo (phát huy tốt ở một số giai đoạn nhất định), Price Action linh hoạt theo thị trường và có thể giúp thu lợi nhuận bất cứ lúc nào.

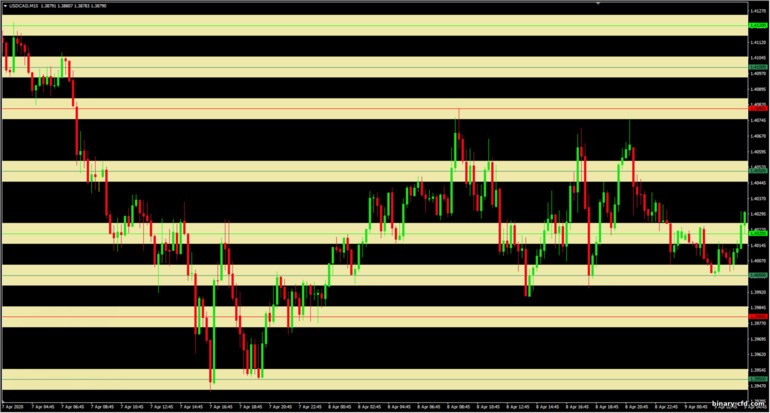

Điểm cộng khác của chiến lược Price Action là nó rất gọn gàng, trong khi hầu hết các chiến lược chỉ báo đều khiến biểu đồ dày đặc các chỉ báo mà chính bạn cũng khó theo dõi kịp: Tuy nhiên, chỉ báo vẫn có ích trong Price Action. Ví dụ, chỉ báo LEV00 sẽ đánh dấu mức giá tròn (mức hỗ trợ/kháng cự mạnh) và các vùng xung quanh trên biểu đồ. Lưu ý, chỉ báo này viết riêng cho khung thời gian M15 và khung nhỏ hơn:

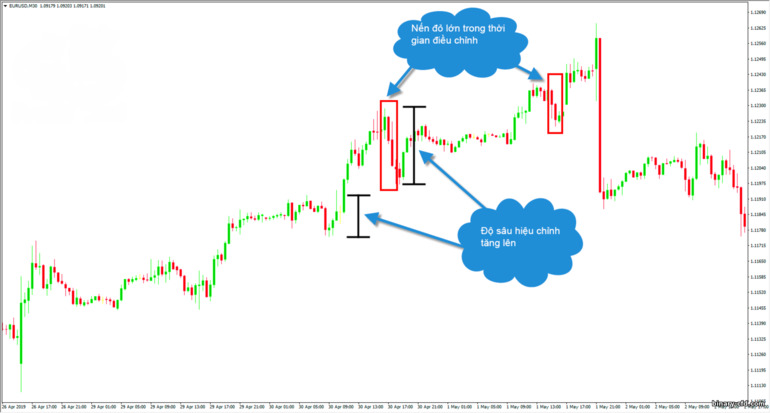

Ví dụ, hãy chú ý lực đẩy của xu hướng – nếu dần trở nên bằng phẳng hơn và quãng đường giá đi được ngắn lại, đó là tín hiệu cảnh báo xu hướng có thể sắp kết thúc và lực đẩy thị trường suy yếu: Độ dài và số lượng nến trong xu hướng cũng cho biết sức mạnh xu hướng. Chẳng hạn, trong xu hướng giảm mạnh (giá đi xuống), thường có nhiều nến đỏ “dài”, nối tiếp nhau, hoặc chỉ có ít đợt hồi lên. Còn xu hướng giảm yếu thì giữa những nến đỏ lại xuất hiện nhiều nến xanh: Bạn cũng cần để ý các đợt hồi giá (pullback) trong xu hướng – nếu chúng ngày càng dốc hơn (giá hồi ngược xu hướng càng sâu và càng nhanh), thì đây cũng là dấu hiệu cho thấy xu hướng có thể sắp kết thúc: Kích thước thân nến khi hồi lại cũng cung cấp nhiều thông tin thú vị. Ví dụ, nếu trong lúc hồi lại mà xuất hiện nhiều nến lớn đi ngược xu hướng, đó là dấu hiệu thị trường có khả năng đảo chiều. Những nến này thường hình thành ở cuối xu hướng, vì mức giá hiện tại đang thu hút bên bán (nếu xu hướng đang tăng) hoặc bên mua (nếu xu hướng đang giảm): Hãy xem một ví dụ giúp bạn hình dung rõ hơn cách đọc biểu đồ giá trong thực tế:

Giờ hãy xem ví dụ với xu hướng tăng:

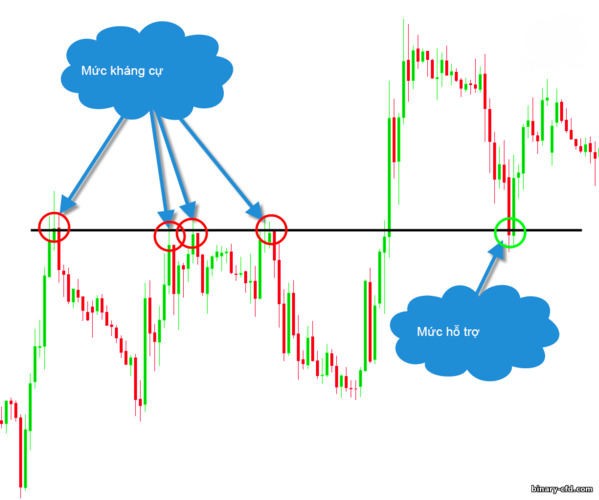

Các mức SR (support và resistance) là những “vùng quan tâm” – chúng chia biểu đồ thành khu vực thu hút bên mua hoặc bên bán. Tương ứng, hỗ trợ là vùng cho bên mua, nằm dưới giá hiện tại; kháng cự là vùng cho bên bán, nằm trên giá hiện tại. Sau khi bị phá vỡ, vùng này sẽ “đổi vai”: hỗ trợ sẽ thành kháng cự (khiến giá có xu hướng giảm) và kháng cự sẽ thành hỗ trợ (đẩy giá có xu hướng tăng).

Khi giá chạm các mức hỗ trợ/kháng cự, nó chịu áp lực từ nhóm nắm quyền tại vùng đó, dẫn đến hiện tượng bật nảy hoặc thậm chí đảo chiều. Lý do là các nhà giao dịch lớn trên thị trường FOREX như ngân hàng, quỹ đầu cơ, v.v. thường đặt lệnh giới hạn (limit orders) tại những vùng này.

Không có ý nghĩa gì khi “săn” mọi mức hỗ trợ/kháng cự hiện trên biểu đồ và hy vọng may mắn. Tốt nhất, hãy tập trung vào những mức hỗ trợ/kháng cự mạnh:

Tương tự, vùng kháng cự (resistance) cũng được tạo từ nhiều mức rất gần nhau, được xác định nhờ các bóng nến và lần đảo chiều giá. Vùng kháng cự cũng đóng vai trò tốt trong việc đẩy giá xuống.

Trên biểu đồ cũng xuất hiện mức tâm lý “1.34100”. Đây là mức giá tròn – thường rất mạnh. Thực tế, giá thường xuyên đảo chiều quanh mức này, và một khi bị phá vỡ, nó có thể đổi vai từ kháng cự thành hỗ trợ (hoặc ngược lại), chứng tỏ mức tròn có tính quan trọng. Chú ý rằng mức tròn cũng bao gồm một “vùng” quanh nó, nên giá có thể đảo chiều sớm hơn hoặc trễ hơn một chút.

Vẽ các mức hỗ trợ và kháng cự không khó – chỉ cần xác định nơi giá đã từng đảo chiều. Nếu một mức giá lặp lại nhiều lần hiện tượng bật hoặc đảo ngược, đó chính là mức (hoặc vùng) bạn cần. Bạn có thể áp dụng một số quy tắc:

Bạn có từng thắc mắc vì sao một mô hình nến có khi đúng, có khi sai? Dĩ nhiên không có gì 100% chính xác, nhưng ta hoàn toàn có thể nâng tỷ lệ thắng lên rất cao nếu nhìn nhận mô hình nến trong toàn cảnh:

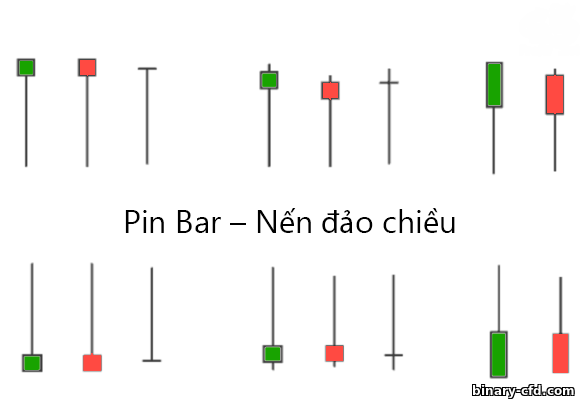

Ví dụ, hãy xét pin bar (còn gọi là Pinocchio):

Một số đặc điểm của pin bar “chuẩn”:

Inside Bar được định nghĩa là một cây nến mà thân và bóng đều nằm gọn trong thân và bóng của cây nến liền trước. Vài quy tắc áp dụng:

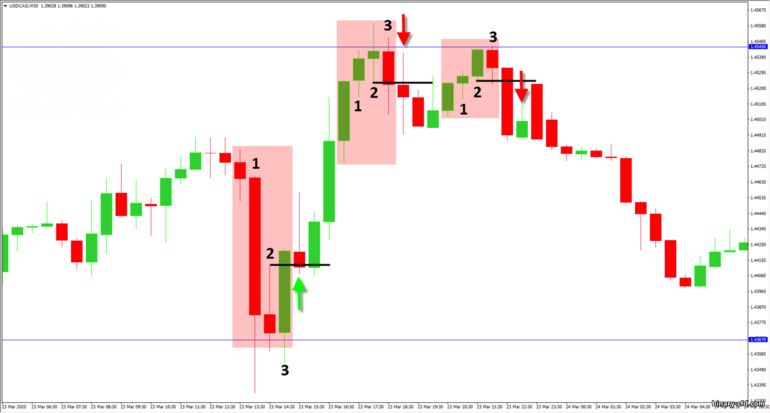

Nó hoạt động như sau: cần đợi giá phá qua đỉnh (nếu xu hướng tăng) hoặc đáy (nếu xu hướng giảm) của nến thứ hai trong bộ bốn nến đó, rồi đóng nến ngoài vùng đó thì mới vào lệnh theo hướng đảo chiều. Ví dụ hình minh họa: Sau khi giá phá qua đỉnh/đáy của nến số 2 và đóng cửa vượt ra, ta vào lệnh ngược hướng xu hướng cũ, kéo dài 3–5 nến. Nên tìm mô hình này tại mức hỗ trợ/kháng cự mạnh. Trong xu hướng, bạn chỉ nên tìm tín hiệu cùng hướng xu hướng để giảm rủi ro.

Mô hình này thường xuất hiện ở mức hỗ trợ/kháng cự mạnh, sau khi thị trường có xu hướng rõ. Ta vào lệnh ngay sau cây nến thứ ba đóng, hướng theo chiều đảo ngược. Thời gian lệnh thường 3 nến.

Reversal pivot đỉnh (bearish): Reversal pivot đáy (bullish):

Mục tiêu là bắt trọn một xu hướng mới ngay từ đầu, phòng trường hợp đường xu hướng ban đầu chỉ “dịch” thành một góc nghiêng khác chứ chưa thực sự đảo chiều:

Mô hình gồm hai nến. Nếu là phiên bản giảm (Bearish Closing Price Reversal):

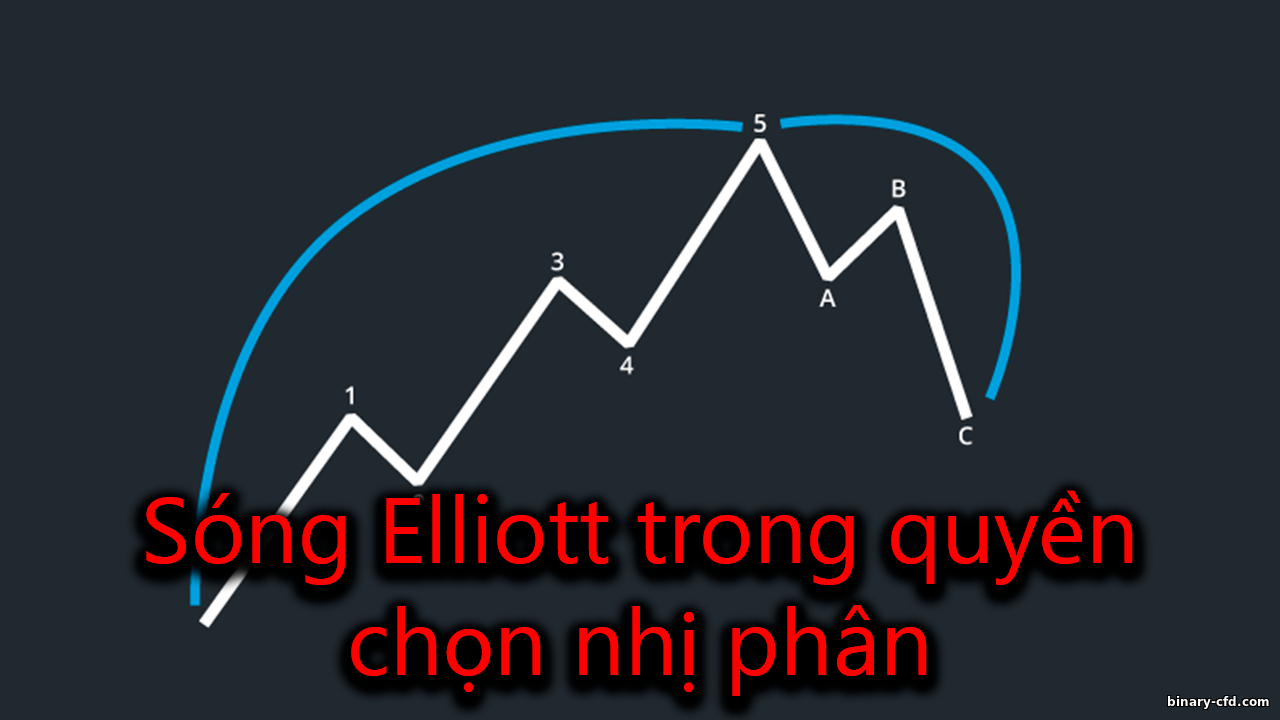

Kết cấu mô hình 1-2-3 bao gồm ba điểm:

Giá luôn chuyển động, bất kể ta tham gia hay không. 5 ngày mỗi tuần, vô số lệnh mua/bán diễn ra, tạo thành các chuyển động giá cụ thể trên biểu đồ. Biểu đồ giá không chỉ là phản ánh, nó còn là một kho thông tin lớn. Nếu biết cách tìm, ta sẽ khám phá ra vô số manh mối.

Ví dụ, các cây nến cho biết ai đang thắng thế: nhìn vào:

Điểm cốt lõi nằm ở biểu đồ – nó như nhau với tất cả mọi người! Nếu bạn chọn một chiến lược chỉ báo “độc lạ” (được lập trình riêng), có thể chỉ vài người trên thế giới sử dụng. Độ hiệu quả có thể có nhưng chỉ ở một số khung thời gian hoặc điều kiện nhất định. Trong khi đó, Price Action hữu dụng bất kể khung giờ, bởi ai cũng thấy chung một biểu đồ nến, chung các mức giá.

Ưu thế của Price Action là tập trung vào dữ liệu gốc, không bị “nhiễu” bởi chỉ báo. Mọi người đều thấy cùng một mô hình nến, cùng mức hỗ trợ/kháng cự. Nhờ vậy, nhà giao dịch Price Action luôn “đi cùng đám đông” (những người cũng chú ý mô hình tương tự), nên xác suất thành công cao. Chính điều này giải thích vì sao Price Action bền vững – nó là một tập hợp các hệ thống giao dịch được hàng chục ngàn nhà giao dịch sử dụng, và tất cả cùng đọc biểu đồ theo cách giống nhau.

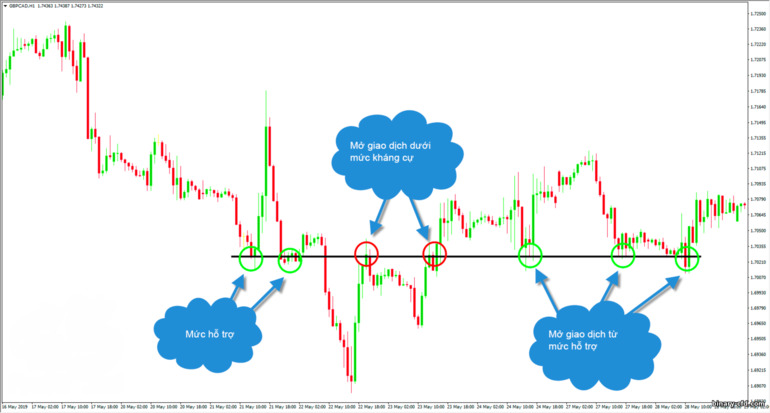

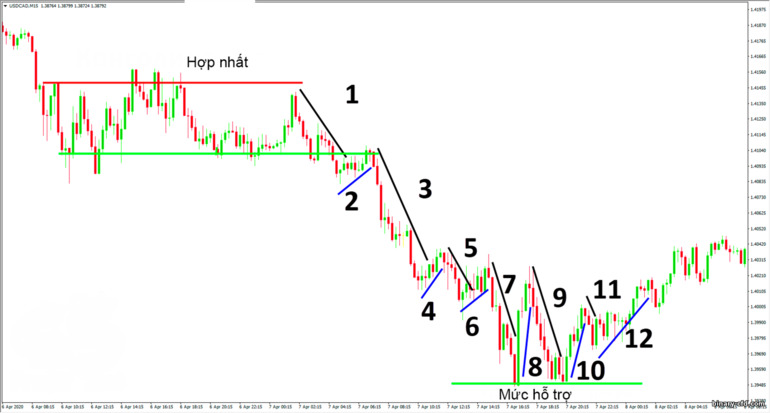

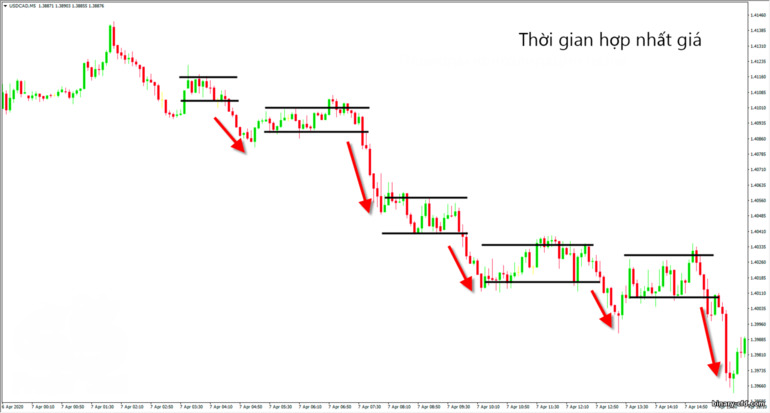

Những đợt hồi giá đôi khi là giai đoạn tích lũy, dẫn đến bứt phá tiếp nối xu hướng hoặc đảo chiều. Trong thời gian tích lũy, thị trường “tích tụ năng lượng”, nên thường sẽ có cú “nổ”: Sau đó, vẽ các mức hỗ trợ và kháng cự quan trọng. Đừng quên, mức mạnh thường là nơi giá phản ứng nhiều lần (bật lên hoặc bị đẩy xuống): Tiếp đến, vì thị trường đang trong xu hướng giảm, nên theo logic Price Action, chúng ta sẽ tìm các mô hình ủng hộ hướng giảm. Hãy kết hợp tất cả mô hình bạn biết để dự đoán chuyển động giá: Lưu ý, không phải mô hình nào cũng dùng được. Ví dụ: không nên dùng Closing Price Reversal chiều tăng ở xu hướng giảm. Chúng ta chỉ tìm Closing Price Reversal chiều giảm, pin bar đảo chiều giảm, v.v. tại mức hỗ trợ/kháng cự mạnh.

Để giao dịch Price Action, mỗi chiến lược bạn dự định áp dụng cần:

Giả sử bạn có một “cụm” tín hiệu như sau:

Price Action đòi hỏi nhìn biểu đồ như một tổng thể, chứ không tách rời từng mô hình. Nếu có 3–4 dấu hiệu ủng hộ, xác suất thắng sẽ cao. Tất nhiên, không có hệ thống nào đảm bảo 100% nên hãy luôn nhớ quản lý rủi ro và chỉ đầu tư một phần vốn nhỏ.

Triết lý này khác với những hệ thống chỉ báo có tín hiệu xuất hiện là “bắn lệnh” ngay. Với Price Action, ta phải cẩn trọng và loại bỏ các tín hiệu kém tiềm năng. Việc “bỏ lỡ cơ hội” cũng là thực tế, nhưng đó là cái giá cho tính chọn lọc cao.

Mục tiêu Price Action không phải “bắn nhiều” mà là “bắn chính xác”. Nhiều hệ thống chỉ báo yêu cầu: “Có tín hiệu thì vào lệnh ngay”. Trong khi Price Action đòi hỏi bạn xem xét bối cảnh rộng hơn, liệu tín hiệu đó có đáng tin?

Điều thú vị là Price Action vừa “dễ” lại vừa “khó”:

Vấn đề tiếp theo bạn gặp phải là khả năng “nhìn ra” mô hình. Có thể bạn học thuộc hết pin bar, inside bar, closing price reversal… nhưng vẫn khó nhận diện chúng tức thì trên biểu đồ. Ví dụ, tôi “mù tạm thời” với mô hình Inside Bar, trong khi mô hình pin bar, engulfing, closing price reversal lại rất dễ nhận.

Chỉ có cách là luyện tập thật nhiều! Tốt nhất nên rèn trên tài khoản demo, sau đó mới giao dịch tiền thật. Nhưng đừng nghĩ bạn sẽ giỏi ngay – học Price Action là cả một quá trình. Bắt đầu bằng việc kẻ mức hỗ trợ/kháng cự, quan sát chuyển động giá và đánh dấu những mô hình xuất hiện. Tốt hơn nữa, hãy chụp màn hình và ghi chép dự báo.

Kết thúc ngày (hoặc phiên giao dịch), biểu đồ của bạn có thể dày đặc ghi chú: Cứ như vậy hàng ngày, cho đến khi bạn có thể nhận biết mô hình Price Action “trong một nốt nhạc”. Dĩ nhiên, đây là thách thức, nhưng hoàn toàn khả thi.

Về khung thời gian, bạn có thể áp dụng ở mọi TF. M1 có thể nhiễu quá, nhưng một số người vẫn giao dịch “turbo” thành công. Tùy sở thích mỗi người. Nhược điểm của khung nhỏ là khó đặt mức hỗ trợ/kháng cự chính xác hơn; ngoài mức tròn, bạn phải thường xuyên dựa vào phản ứng giá tại các vùng cụ thể.

Price Action cho bạn thấy “bức tranh nguyên bản” của thị trường, chỉ dựa trên biểu đồ nến. Không có mũi tên, chỉ báo, histogram hay các yếu tố nhiễu. Điều này khai phóng tư duy “linh hoạt” và giúp bạn nhìn rõ toàn cảnh, thay vì bó buộc vào hệ thống chỉ báo.

Nói cụ thể hơn, Price Action dạy bạn tìm những mô hình giống nhau trên biểu đồ giá, mà chuyển động của chúng có thể dự báo với xác suất cao. Tất nhiên, không có chiến lược nào đạt 100%, nhưng thống kê về các mô hình Price Action lại rất sát với “lý tưởng” (theo tiêu chuẩn của các chiến lược giao dịch). Chính vì vậy, nhiều nhà giao dịch giàu kinh nghiệm ưa chuộng loại phân tích biểu đồ này.

Để hiểu rõ hơn, Price Action không phải là một chiến lược “vạn năng” duy nhất, mà là tổ hợp của nhiều chiến lược:

- Một số giúp bạn kiếm lợi nhuận trong xu hướng

- Một số khác giúp bạn nhận diện các điểm đảo chiều

Nội dung

- Price Action là gì?

- Sử dụng Price Action

- Price Action thuần (“naked” Price Action)

- Price Action kết hợp khối lượng giao dịch

- Price Action và chỉ báo phân tích kỹ thuật

- Các mức và vùng hỗ trợ/kháng cự là nền tảng của Price Action

- Phân tích mô hình nến trên biểu đồ – cốt lõi của Price Action

- Cách hiểu và phân tích thị trường qua Price Action

- Vận dụng mức hỗ trợ và kháng cự trong chiến lược Price Action

- Phân tích nến – nền tảng của hệ thống giao dịch Price Action

- Các mô hình Price Action – hệ thống giao dịch Price Action

- Mô hình Pin Bar (Pinocchio) – mẫu đảo chiều Price Action

- Mô hình Inside Bar trong Price Action

- Mô hình Engulfing hay external bar – mẫu đảo chiều Price Action

- Mô hình Three-bar reversal – mẫu đảo chiều Price Action

- Reversal pivot – hệ thống giao dịch Price Action

- Mô hình phá vỡ giả (False breakout) đường xu hướng

- Mô hình Closing Price Reversal – mẫu đảo chiều Price Action

- Vùng tích lũy giá (Price consolidation)

- Mô hình 1-2-3 hay “Đỉnh/Đáy giả” – mô hình tiếp diễn xu hướng của Price Action

- Vì sao Price Action hoạt động?

- Cách giao dịch với Price Action – kiếm tiền với chiến lược Price Action

- Phân tích cấu trúc (Structural analysis) trong Price Action

- Cách áp dụng Price Action trong thực tế

- Một tuần với Price Action

- Kết luận về Price Action

Price Action là gì?

Như đã nói ở trên, Price Action là phương pháp phân tích biểu đồ giá thuần, bao gồm nhiều chiến lược giao dịch lợi nhuận cao, dựa trên mô hình nến và các mức hỗ trợ/kháng cự. Điểm đặc trưng của phương pháp này là gần như loại bỏ hoặc hoàn toàn không sử dụng chỉ báo phân tích kỹ thuật.Price Action cho phép bạn hiểu toàn diện về chuyển động giá và dạy bạn kiếm tiền từ những mô hình lặp lại – các mẫu nến hay các mô hình phân tích kỹ thuật mà bạn sẽ thường gặp trong quá trình giao dịch.

Chuyển động giá trên thị trường xuất phát từ chênh lệch cung và cầu giữa người mua và người bán. Bên mua (bulls) đẩy giá lên, bên bán (bears) kéo giá xuống. Thị trường luôn chuyển động:

- Giá tăng khi bên mua nhiều hơn bên bán

- Giá giảm khi bên bán nhiều hơn bên mua

- Nếu giá di chuyển trong kênh hẹp (đi ngang), nghĩa là phe mua và phe bán đang cân bằng và đều hài lòng với mức giá hiện tại

Để xác định phe nào đang làm chủ thị trường (bulls hoặc bears), chúng ta cần một số “công cụ”.

Sử dụng Price Action

Price Action bao gồm lý thuyết Dow và các nguyên tắc phân tích kỹ thuật biểu đồ. Ngoài ra, để hiểu rõ hơn tình hình, chúng ta có thể vẽ:- Các mức (levels) hoặc vùng (zones) hỗ trợ và kháng cự

- Kênh giá hoặc đường xu hướng

Price Action thuần (“naked” Price Action)

Biến thể này, như tên gọi, chỉ sử dụng khung nền tảng để tìm tín hiệu giao dịch và nhìn nhận thị trường. Tức là, Price Action thuần có:- Lý thuyết Dow

- Các mô hình phân tích kỹ thuật

- Các mẫu nến Nhật

- Các mức hỗ trợ và kháng cự

- Kênh giá

Price Action kết hợp khối lượng giao dịch

Chỉ nên sử dụng Price Action với khối lượng giao dịch (volume) ở những nơi có khối lượng thực:- Cổ phiếu

- Hợp đồng tương lai (Futures)

- Chỉ số (Indices)

Price Action và chỉ báo phân tích kỹ thuật

Khi đề cập đến Price Action và chỉ báo, đừng nghĩ đến điều gì quá “dị”. Thông thường, ta chỉ thêm một hoặc vài đường trung bình động vào biểu đồ giá.Rất hay gặp cảnh nhà giao dịch Price Action sử dụng Simple Moving Average kỳ 20. Thậm chí, có những trường phái Price Action xây dựng “trường phái” riêng, hướng dẫn cách đọc biểu đồ và tìm mô hình do đường SMA (20) tạo thành cùng với mô hình nến.

Các mức và vùng hỗ trợ/kháng cự – nền tảng của Price Action

Nếu nói đến các thành phần cốt lõi của Price Action, thì các mức (hoặc vùng) hỗ trợ và kháng cự là những thành phần quan trọng nhất. Vì thế, bạn phải biết cách các mức này được hình thành và cách xác định chính xác vùng hỗ trợ và kháng cự mạnh.Trên biểu đồ giá luôn có rất nhiều thông tin quan trọng mà người mới thường không thấy: Nhưng một nhà giao dịch đã nắm vững chiến lược Price Action sẽ nhận ra vô số cơ hội để kiếm lợi: Trông có vẻ đơn giản? Chính sự đơn giản là một trong những ưu điểm lớn của Price Action. Các mô hình phải dễ hiểu với tất cả mọi người, và việc vận dụng chúng không quá phức tạp – đó là chìa khóa dẫn đến chất lượng của các hệ thống giao dịch Price Action.

Phân tích mô hình nến trên biểu đồ – cốt lõi của Price Action

Phân tích nến là yếu tố cơ bản tiếp theo của Price Action. Phương pháp này đòi hỏi bạn nắm rõ một số kiến thức để nhanh chóng xác định ai đang chiếm ưu thế – phe mua hay phe bán.Về tổng thể, nó gói gọn trong việc ghi nhớ các mô hình nến Nhật cơ bản và biết cách sử dụng. Phần thưởng cho sự chăm chỉ, bạn sẽ nhận về một hệ thống giao dịch hoạt động tốt cả khi thị trường có xu hướng lẫn lúc tích lũy (đi ngang). Khác với các chiến lược dựa vào chỉ báo (phát huy tốt ở một số giai đoạn nhất định), Price Action linh hoạt theo thị trường và có thể giúp thu lợi nhuận bất cứ lúc nào.

Điểm cộng khác của chiến lược Price Action là nó rất gọn gàng, trong khi hầu hết các chiến lược chỉ báo đều khiến biểu đồ dày đặc các chỉ báo mà chính bạn cũng khó theo dõi kịp: Tuy nhiên, chỉ báo vẫn có ích trong Price Action. Ví dụ, chỉ báo LEV00 sẽ đánh dấu mức giá tròn (mức hỗ trợ/kháng cự mạnh) và các vùng xung quanh trên biểu đồ. Lưu ý, chỉ báo này viết riêng cho khung thời gian M15 và khung nhỏ hơn:

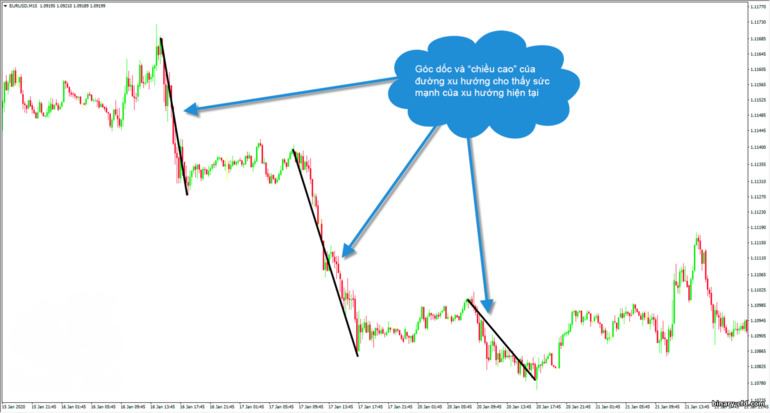

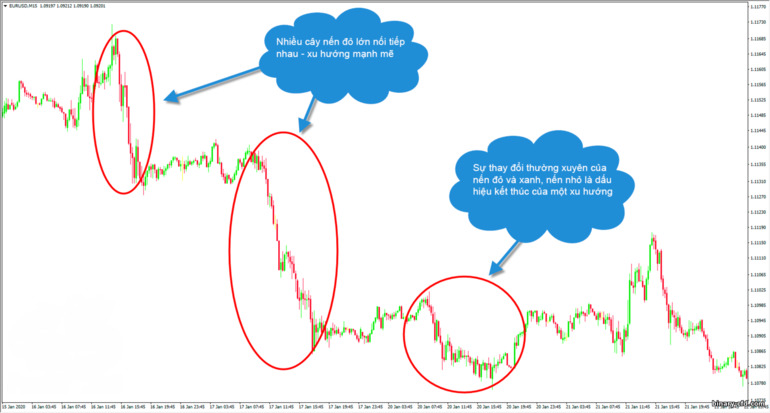

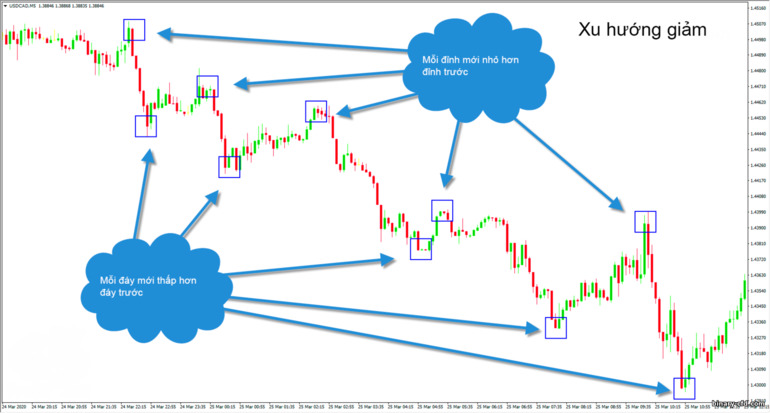

Cách hiểu và phân tích thị trường qua Price Action

Để phân tích đúng biểu đồ giá bằng chiến lược Price Action, bạn cần nắm một số yếu tố tinh tế.Ví dụ, hãy chú ý lực đẩy của xu hướng – nếu dần trở nên bằng phẳng hơn và quãng đường giá đi được ngắn lại, đó là tín hiệu cảnh báo xu hướng có thể sắp kết thúc và lực đẩy thị trường suy yếu: Độ dài và số lượng nến trong xu hướng cũng cho biết sức mạnh xu hướng. Chẳng hạn, trong xu hướng giảm mạnh (giá đi xuống), thường có nhiều nến đỏ “dài”, nối tiếp nhau, hoặc chỉ có ít đợt hồi lên. Còn xu hướng giảm yếu thì giữa những nến đỏ lại xuất hiện nhiều nến xanh: Bạn cũng cần để ý các đợt hồi giá (pullback) trong xu hướng – nếu chúng ngày càng dốc hơn (giá hồi ngược xu hướng càng sâu và càng nhanh), thì đây cũng là dấu hiệu cho thấy xu hướng có thể sắp kết thúc: Kích thước thân nến khi hồi lại cũng cung cấp nhiều thông tin thú vị. Ví dụ, nếu trong lúc hồi lại mà xuất hiện nhiều nến lớn đi ngược xu hướng, đó là dấu hiệu thị trường có khả năng đảo chiều. Những nến này thường hình thành ở cuối xu hướng, vì mức giá hiện tại đang thu hút bên bán (nếu xu hướng đang tăng) hoặc bên mua (nếu xu hướng đang giảm): Hãy xem một ví dụ giúp bạn hình dung rõ hơn cách đọc biểu đồ giá trong thực tế:

- Khởi đầu xu hướng giảm, sau khi giá thoát khỏi vùng tích lũy

- Giá đảo chiều ngược xu hướng, quay lại biên vùng tích lũy và đi ngang

- Tiếp diễn xu hướng – lực đẩy mạnh: nhiều nến đỏ dài, giá giảm đáng kể

- Một đợt hồi giá bình thường (chống lại xu hướng)

- Lực đẩy (impulse) rất ngắn – dấu hiệu xu hướng yếu đi

- Mức giá hồi ngược xu hướng gần tương đương cú đẩy gần nhất – xác nhận lần hai rằng xu hướng đang yếu

- Giá phá thủng đáy cục bộ và tiếp tục xu hướng

- Một pha đảo chiều với những nến xanh lớn. Pullback dốc và sâu – giá gần như quay lại điểm xuất phát của cú giảm (7). Rất có thể đây là tín hiệu đảo chiều

- Giá cố thử xuyên thủng đáy cũ một lần nữa

- Giá hồi tiếp ngược xu hướng. Đáy không bị phá thủng, do đó các đợt “7”, “8”, “9” và “10” tạo thành mô hình Double Bottom – mô hình đảo chiều

- Giá chạy ngược xu hướng chính. Đáy không bị phá, xu hướng giảm coi như kết thúc. Cần theo dõi khả năng hình thành xu hướng tăng hoặc đi ngang.

- Giá vượt đỉnh cũ – bắt đầu xu hướng tăng

Giờ hãy xem ví dụ với xu hướng tăng:

- Một cú đẩy theo xu hướng tăng – giá đã tạo đỉnh cao hơn đỉnh cũ

- Giá hồi ngược xu hướng

- Cú đẩy yếu và ngắn – giá không vượt được mức kháng cự, trùng với đỉnh (1)

- Giá hồi, tạo đáy thấp hơn đáy cũ – phe mua chưa hẳn suy yếu hoàn toàn

- Một đợt đẩy giá tăng mạnh

- Một đợt hồi giá có nhiều nến đỏ lớn

- Cú đẩy theo xu hướng nhưng không vượt qua đỉnh cũ, kết thúc sớm hơn – có thể xu hướng tăng sắp hết

- Đợt hồi tiếp theo có nhiều nến đỏ lớn – dấu hiệu thứ hai cho thấy xu hướng tăng đang kết thúc

- Xu hướng tăng nhỏ, nến xanh xen kẽ – xu hướng tăng đã hết động lực. Có khả năng xu hướng sẽ đảo chiều giảm hoặc đi ngang

- Giá giảm yếu – chạm lại mức hỗ trợ

- Giá đi lên nhẹ – nỗ lực cuối của phe mua để đẩy giá cao hơn

- Giá phá đáy cũ – khởi đầu xu hướng giảm

Vận dụng mức hỗ trợ và kháng cự trong chiến lược Price Action

Các mức (levels) hoặc vùng (zones) hỗ trợ và kháng cự là công cụ quan trọng trong phân tích kỹ thuật và trong hệ thống Price Action. Chúng giúp xác định nơi tốt nhất để mở lệnh. Việc của nhà giao dịch là vẽ chính xác (đặt) các mức hỗ trợ và kháng cự trên biểu đồ.Các mức SR (support và resistance) là những “vùng quan tâm” – chúng chia biểu đồ thành khu vực thu hút bên mua hoặc bên bán. Tương ứng, hỗ trợ là vùng cho bên mua, nằm dưới giá hiện tại; kháng cự là vùng cho bên bán, nằm trên giá hiện tại. Sau khi bị phá vỡ, vùng này sẽ “đổi vai”: hỗ trợ sẽ thành kháng cự (khiến giá có xu hướng giảm) và kháng cự sẽ thành hỗ trợ (đẩy giá có xu hướng tăng).

Khi giá chạm các mức hỗ trợ/kháng cự, nó chịu áp lực từ nhóm nắm quyền tại vùng đó, dẫn đến hiện tượng bật nảy hoặc thậm chí đảo chiều. Lý do là các nhà giao dịch lớn trên thị trường FOREX như ngân hàng, quỹ đầu cơ, v.v. thường đặt lệnh giới hạn (limit orders) tại những vùng này.

Không có ý nghĩa gì khi “săn” mọi mức hỗ trợ/kháng cự hiện trên biểu đồ và hy vọng may mắn. Tốt nhất, hãy tập trung vào những mức hỗ trợ/kháng cự mạnh:

- Đỉnh và đáy của năm, tháng, hoặc tuần

- Mức giá tròn – các mức có số cuối là *00, *50, *20 và *80 (vd: 1.1350 hay 1.1400), còn gọi là mức tâm lý

- Khu vực trên biểu đồ có những cú đảo chiều giá mạnh

- Mức đóng vai trò hỗ trợ rồi chuyển thành kháng cự (hoặc ngược lại) – gọi là mức gương (mirror level)

Tương tự, vùng kháng cự (resistance) cũng được tạo từ nhiều mức rất gần nhau, được xác định nhờ các bóng nến và lần đảo chiều giá. Vùng kháng cự cũng đóng vai trò tốt trong việc đẩy giá xuống.

Trên biểu đồ cũng xuất hiện mức tâm lý “1.34100”. Đây là mức giá tròn – thường rất mạnh. Thực tế, giá thường xuyên đảo chiều quanh mức này, và một khi bị phá vỡ, nó có thể đổi vai từ kháng cự thành hỗ trợ (hoặc ngược lại), chứng tỏ mức tròn có tính quan trọng. Chú ý rằng mức tròn cũng bao gồm một “vùng” quanh nó, nên giá có thể đảo chiều sớm hơn hoặc trễ hơn một chút.

Vẽ các mức hỗ trợ và kháng cự không khó – chỉ cần xác định nơi giá đã từng đảo chiều. Nếu một mức giá lặp lại nhiều lần hiện tượng bật hoặc đảo ngược, đó chính là mức (hoặc vùng) bạn cần. Bạn có thể áp dụng một số quy tắc:

- Để xác định mức hỗ trợ/kháng cự, cần ít nhất hai điểm xoay (pivot) cùng nằm trên cùng một giá trị ngang

- Các đảo chiều giá mới có sức nặng hơn các đảo chiều cũ

- Nếu một mức vừa là hỗ trợ, vừa là kháng cự (mirror level), đó là mức rất mạnh, thu hút cả bên mua và bán

- Mức giá tròn (mức tâm lý) có thể đánh dấu ngay lập tức – chúng thường được thị trường chú ý

- Chỉ vẽ những mức quan trọng – nếu biểu đồ của bạn toàn “đường”, mỗi cây nến chạm mấy mức, tức là bạn đang “lạm dụng”!

Phân tích nến – nền tảng của hệ thống giao dịch Price Action

Phân tích nến trong nhận thức nhiều người đôi khi chỉ là tìm vài mô hình nến cụ thể trên biểu đồ, và điều đó chưa đủ. Price Action yêu cầu chúng ta xem xét mô hình nến trong bối cảnh toàn biểu đồ.Bạn có từng thắc mắc vì sao một mô hình nến có khi đúng, có khi sai? Dĩ nhiên không có gì 100% chính xác, nhưng ta hoàn toàn có thể nâng tỷ lệ thắng lên rất cao nếu nhìn nhận mô hình nến trong toàn cảnh:

- Mô hình nến xuất hiện ở đâu trên biểu đồ?

- Các nến trước đó như thế nào?

- Hình dạng và độ dài bóng nến (shadow) ra sao?

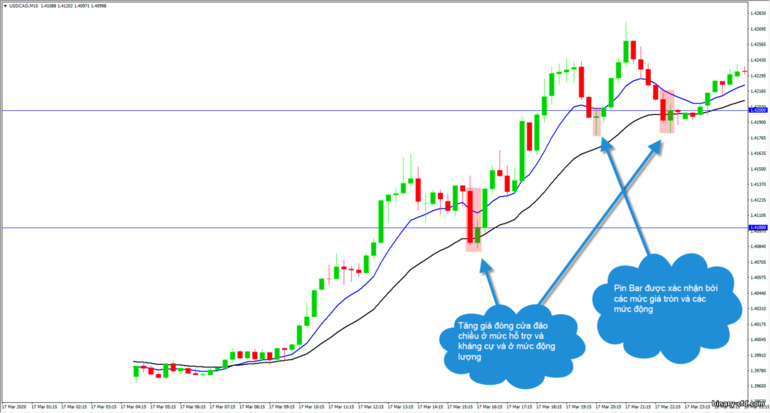

Ví dụ, hãy xét pin bar (còn gọi là Pinocchio):

Một số đặc điểm của pin bar “chuẩn”:

- Bóng nến phải dài gấp 3 lần (hoặc hơn) so với thân nến

- Thân nến (body) tốt nhất nên có màu ngược với xu hướng hiện tại (đỏ cho xu hướng tăng, xanh cho xu hướng giảm). Nếu thân nến cùng màu với xu hướng cũ, pin bar có độ tin cậy thấp hơn

- Pin bar chỉ đúng nếu nó xuất hiện ở đỉnh/đáy, có khoảng trống bên trái – không lẫn vào “khu vực đông đúc” của các nến khác

- Pin bar phải xuất hiện tại mức hỗ trợ/kháng cự mạnh!

- Cách đơn giản (tôi thường dùng) là chờ pin bar hình thành xong, rồi mở giao dịch theo hướng đảo chiều ở cây nến kế tiếp, với thời gian đáo hạn (expiration) tương đương 1 nến (nếu TF H1 thì lệnh 1 giờ)

- Cách phức tạp hơn (và theo tôi là không đáng) là chờ xác nhận. Tức là sau khi pin bar xuất hiện, chờ thêm 1 nến ủng hộ đảo chiều. Rồi mới vào lệnh 3–5 nến tiếp theo.

- Vào ngay sau khi xuất hiện pin bar không đảm bảo 100% giá sẽ đảo chiều, dù xác suất vẫn khá cao, nhất là khi pin bar trùng mức hỗ trợ/kháng cự mạnh

- Vào lệnh sau khi có xác nhận có thể khiến bạn vào trễ, vì cây nến xác nhận đó thường chiếm gần hết quãng đường đảo chiều, dẫn đến lệnh không còn điểm vào đẹp

Mô hình “Inside Bar” trong Price Action

Mô hình Inside Bar trong Price Action là mô hình “phân vân”. Tùy vị trí mà nó xuất hiện, có thể là tín hiệu tiếp diễn xu hướng hoặc đảo chiều.Inside Bar được định nghĩa là một cây nến mà thân và bóng đều nằm gọn trong thân và bóng của cây nến liền trước. Vài quy tắc áp dụng:

- Nếu Inside Bar xuất hiện trong xu hướng mạnh (khi giá đang hồi), thường sẽ đóng vai trò tiếp diễn xu hướng

- Nếu Inside Bar xuất hiện tại đỉnh hoặc đáy, đồng thời trùng với mức hỗ trợ/kháng cự mạnh, chúng ta sẽ xem xét tín hiệu đảo chiều

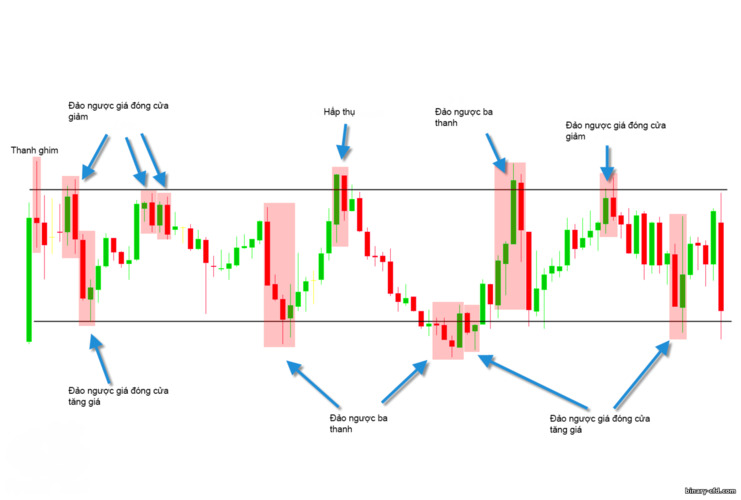

Mô hình Engulfing hay external bar – mẫu đảo chiều Price Action

Mô hình Engulfing (Nhấn chìm) bao gồm hai cây nến: thân nến bên trái hoàn toàn nằm trong thân nến bên phải. Đây thực ra cũng là một dạng “pin bar” trong Price Action, chỉ khác là gồm 2 nến. Quy tắc hình thành giống pin bar:- Mô hình phải xuất hiện ở mức hỗ trợ/kháng cự mạnh

- Mô hình hình thành ở vùng đỉnh/đáy của giá

- Phải có “khoảng trống” ở bên trái (không bị lẫn vào các nến khác)

- Vào lệnh ngay sau khi mô hình hoàn thành (ở cây nến kế tiếp), thời gian đáo hạn 1 nến

- Hoặc đợi xác nhận bằng một nến nữa đảo chiều cùng hướng, rồi mới vào lệnh 3–5 nến

Mô hình Three-bar reversal – mẫu đảo chiều Price Action

Three-bar reversal gồm bốn cây nến (nhưng tính từ cây thứ hai, cây thứ hai được đánh số “1”): ba nến theo xu hướng cũ, nến thứ tư đảo chiều. Về bản chất, đây cũng là một biến thể khác của pin bar (trong Price Action).Nó hoạt động như sau: cần đợi giá phá qua đỉnh (nếu xu hướng tăng) hoặc đáy (nếu xu hướng giảm) của nến thứ hai trong bộ bốn nến đó, rồi đóng nến ngoài vùng đó thì mới vào lệnh theo hướng đảo chiều. Ví dụ hình minh họa: Sau khi giá phá qua đỉnh/đáy của nến số 2 và đóng cửa vượt ra, ta vào lệnh ngược hướng xu hướng cũ, kéo dài 3–5 nến. Nên tìm mô hình này tại mức hỗ trợ/kháng cự mạnh. Trong xu hướng, bạn chỉ nên tìm tín hiệu cùng hướng xu hướng để giảm rủi ro.

Reversal pivot – hệ thống giao dịch Price Action

Reversal pivot là mô hình 3 nến. Cây nến giữa phải có đỉnh (đối với xu hướng tăng) hoặc đáy (đối với xu hướng giảm) cao hơn/ thấp hơn hai cây nến hai bên. Cây nến thứ nhất đi cùng hướng xu hướng cũ, cây thứ ba đảo chiều và “nuốt” hoàn toàn nến thứ hai (bao gồm thân và bóng) theo chiều ngược lại.Mô hình này thường xuất hiện ở mức hỗ trợ/kháng cự mạnh, sau khi thị trường có xu hướng rõ. Ta vào lệnh ngay sau cây nến thứ ba đóng, hướng theo chiều đảo ngược. Thời gian lệnh thường 3 nến.

Reversal pivot đỉnh (bearish): Reversal pivot đáy (bullish):

Mô hình phá vỡ giả (False breakout) đường xu hướng

Trong hệ thống Price Action “Phá vỡ giả đường xu hướng”, trước hết cần vẽ đường xu hướng (trend line) dựa trên thân nến (khi thị trường có xu hướng rõ). Lúc giá có tín hiệu phá qua đường xu hướng, ta kẻ một đường ngang qua đỉnh (đối với xu hướng giảm) hoặc qua đáy (đối với xu hướng tăng) gần nhất. Khi giá phá qua đỉnh/đáy cục bộ đó, ta vào lệnh theo hướng phá vỡ.Mục tiêu là bắt trọn một xu hướng mới ngay từ đầu, phòng trường hợp đường xu hướng ban đầu chỉ “dịch” thành một góc nghiêng khác chứ chưa thực sự đảo chiều:

Mô hình Closing Price Reversal – mẫu đảo chiều Price Action

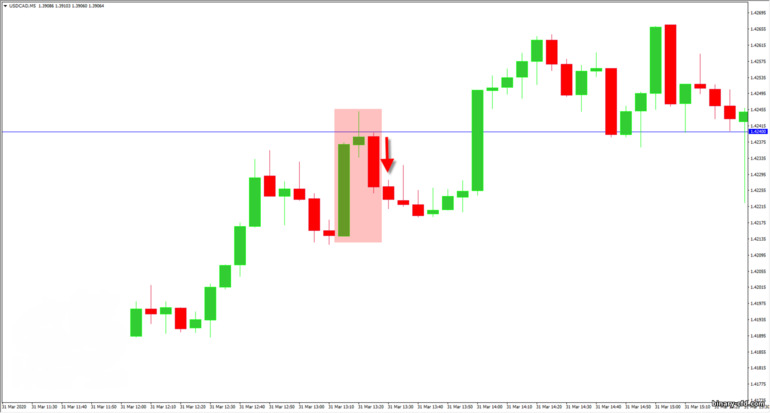

Closing Price Reversal là mô hình Price Action khá phổ biến. Tối ưu nhất là tìm chúng tại vùng hỗ trợ/kháng cự mạnh, vì giữa vùng “trống” thì độ tin cậy giảm.Mô hình gồm hai nến. Nếu là phiên bản giảm (Bearish Closing Price Reversal):

- Nến đầu là nến tăng

- Nến thứ hai là nến giảm và bóng nến vượt (phá) đỉnh của nến đầu

- Nến đầu là nến giảm

- Nến thứ hai là nến tăng và bóng nến vượt (phá) đáy của nến đầu

Vùng tích lũy giá (Price consolidation)

Price consolidation không hẳn là một mô hình Price Action, nhưng trạng thái đi ngang (sideways) cũng có thể tận dụng khi giao dịch với biểu đồ trống. Ví dụ:- Sau một thời gian tích lũy hẹp và kéo dài, khả năng thị trường bứt phá (breakout) sẽ mạnh

- Vùng tích lũy có thể trở thành vùng hỗ trợ/kháng cự

Mô hình 1-2-3 hay “Đỉnh/Đáy giả” – mô hình tiếp diễn xu hướng của Price Action

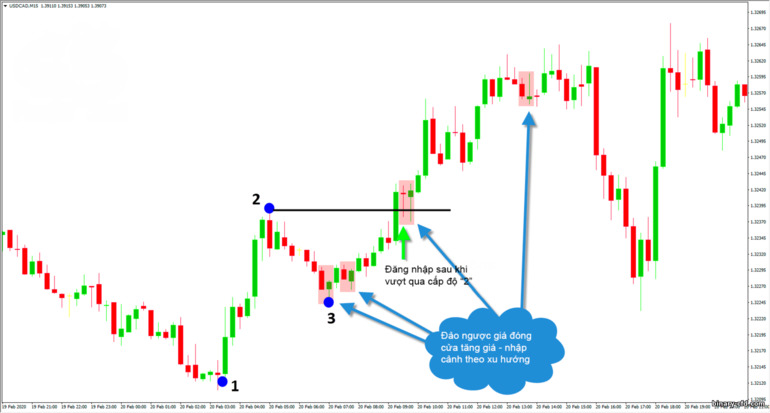

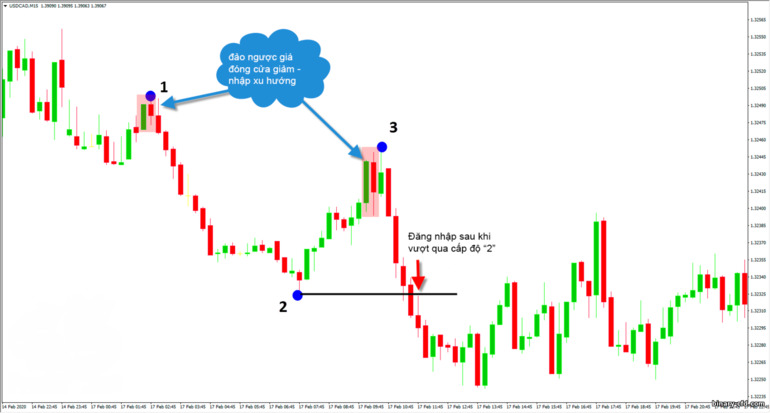

Mô hình 1-2-3 (còn gọi “False top/bottom”) là mô hình bắt nhịp lại xu hướng (tiếp diễn), giúp bạn tìm điểm vào khi thị trường tạm điều chỉnh.Kết cấu mô hình 1-2-3 bao gồm ba điểm:

- Điểm khởi đầu xung lực xu hướng

- Điểm cực trị (bắt đầu hồi giá)

- Điểm kết thúc hồi giá

Vì sao Price Action hoạt động?

Một câu hỏi nhiều người băn khoăn: “Tại sao Price Action lại hiệu quả?”. Bởi lẽ Price Action dạy ta cách đọc biểu đồ đúng nghĩa – và biểu đồ chính là “dữ liệu sống” của thị trường.Giá luôn chuyển động, bất kể ta tham gia hay không. 5 ngày mỗi tuần, vô số lệnh mua/bán diễn ra, tạo thành các chuyển động giá cụ thể trên biểu đồ. Biểu đồ giá không chỉ là phản ánh, nó còn là một kho thông tin lớn. Nếu biết cách tìm, ta sẽ khám phá ra vô số manh mối.

Ví dụ, các cây nến cho biết ai đang thắng thế: nhìn vào:

- Độ lớn thân nến

- Bóng nến (nếu có)

- Mức mở cửa và đóng cửa

- Vị trí tương quan giữa các nến với nhau

Điểm cốt lõi nằm ở biểu đồ – nó như nhau với tất cả mọi người! Nếu bạn chọn một chiến lược chỉ báo “độc lạ” (được lập trình riêng), có thể chỉ vài người trên thế giới sử dụng. Độ hiệu quả có thể có nhưng chỉ ở một số khung thời gian hoặc điều kiện nhất định. Trong khi đó, Price Action hữu dụng bất kể khung giờ, bởi ai cũng thấy chung một biểu đồ nến, chung các mức giá.

Ưu thế của Price Action là tập trung vào dữ liệu gốc, không bị “nhiễu” bởi chỉ báo. Mọi người đều thấy cùng một mô hình nến, cùng mức hỗ trợ/kháng cự. Nhờ vậy, nhà giao dịch Price Action luôn “đi cùng đám đông” (những người cũng chú ý mô hình tương tự), nên xác suất thành công cao. Chính điều này giải thích vì sao Price Action bền vững – nó là một tập hợp các hệ thống giao dịch được hàng chục ngàn nhà giao dịch sử dụng, và tất cả cùng đọc biểu đồ theo cách giống nhau.

Cách giao dịch với Price Action – kiếm tiền với chiến lược Price Action

Trước hết, bạn cần nhớ câu quen thuộc: “Trend is your friend!” (Xu hướng là bạn). Ý nghĩa là đừng “chống lại bạn bè”, hãy giao dịch thuận xu hướng – xu hướng sẽ giúp chúng ta kiếm lợi nhuận. Price Action “bắt” bạn phải nhận biết xu hướng. Thông thường, bạn có thể nhận ra xu hướng khởi đầu khi có ít nhất hai đỉnh và hai đáy cập nhật lẫn nhau: Đỉnh (top) hay đáy (bottom) cục bộ là điểm giá đổi hướng. Thị trường luôn đi theo dạng sóng, nên xung lực xu hướng xen kẽ những đợt hồi giá, rồi lại xung lực. Vị trí đổi hướng chính là đỉnh/đáy cục bộ. Bằng cách tìm chúng, bạn nhanh chóng xác định xu hướng hiện tại.Những đợt hồi giá đôi khi là giai đoạn tích lũy, dẫn đến bứt phá tiếp nối xu hướng hoặc đảo chiều. Trong thời gian tích lũy, thị trường “tích tụ năng lượng”, nên thường sẽ có cú “nổ”: Sau đó, vẽ các mức hỗ trợ và kháng cự quan trọng. Đừng quên, mức mạnh thường là nơi giá phản ứng nhiều lần (bật lên hoặc bị đẩy xuống): Tiếp đến, vì thị trường đang trong xu hướng giảm, nên theo logic Price Action, chúng ta sẽ tìm các mô hình ủng hộ hướng giảm. Hãy kết hợp tất cả mô hình bạn biết để dự đoán chuyển động giá: Lưu ý, không phải mô hình nào cũng dùng được. Ví dụ: không nên dùng Closing Price Reversal chiều tăng ở xu hướng giảm. Chúng ta chỉ tìm Closing Price Reversal chiều giảm, pin bar đảo chiều giảm, v.v. tại mức hỗ trợ/kháng cự mạnh.

Để giao dịch Price Action, mỗi chiến lược bạn dự định áp dụng cần:

- Có trình tự thực hiện rõ ràng (thuật toán giao dịch)

- Được kiểm chứng lịch sử (backtest)

- Có kết quả giao dịch dương (lợi nhuận)

- Tìm được những mô hình lặp lại thường xuyên trên thị trường

Phân tích cấu trúc (Structural analysis) trong Price Action

Thực chất, mục tiêu của mọi giao dịch là tìm được những điểm vào lệnh có xác suất thắng cao nhất. Phân tích cấu trúc trong Price Action chính là kỹ thuật kết hợp nhiều yếu tố xác nhận lẫn nhau.Giả sử bạn có một “cụm” tín hiệu như sau:

- Xu hướng giá đang tăng mạnh – ưu tiên tìm lệnh mua (Up)

- Mô hình nến xuất hiện trong đợt hồi (pullback) dạng pin bar, cho thấy giá sắp tăng tiếp

- Mức giá tròn (hỗ trợ) trùng vị trí pin bar

- Đường trung bình động (moving average) ủng hộ xu hướng tăng

Price Action đòi hỏi nhìn biểu đồ như một tổng thể, chứ không tách rời từng mô hình. Nếu có 3–4 dấu hiệu ủng hộ, xác suất thắng sẽ cao. Tất nhiên, không có hệ thống nào đảm bảo 100% nên hãy luôn nhớ quản lý rủi ro và chỉ đầu tư một phần vốn nhỏ.

Cách áp dụng Price Action trong thực tế

Giao dịch theo Price Action là quá trình “tìm tín hiệu đẹp nhất”, do đó đòi hỏi sự kiên nhẫn. Nhiều lúc bạn sẽ thấy tín hiệu “bình thường” mà vẫn thắng, nhưng Price Action thiên về chọn lựa những thiết lập tốt nhất.Triết lý này khác với những hệ thống chỉ báo có tín hiệu xuất hiện là “bắn lệnh” ngay. Với Price Action, ta phải cẩn trọng và loại bỏ các tín hiệu kém tiềm năng. Việc “bỏ lỡ cơ hội” cũng là thực tế, nhưng đó là cái giá cho tính chọn lọc cao.

Mục tiêu Price Action không phải “bắn nhiều” mà là “bắn chính xác”. Nhiều hệ thống chỉ báo yêu cầu: “Có tín hiệu thì vào lệnh ngay”. Trong khi Price Action đòi hỏi bạn xem xét bối cảnh rộng hơn, liệu tín hiệu đó có đáng tin?

Điều thú vị là Price Action vừa “dễ” lại vừa “khó”:

- Dễ ở chỗ quy tắc rõ ràng, mô hình nến tương đối “thẳng thừng”, không gây mơ hồ

- Khó ở chỗ bạn phải có năng lực phân tích toàn cục, không chỉ chờ một mũi tên hay đường cắt nhau

Vấn đề tiếp theo bạn gặp phải là khả năng “nhìn ra” mô hình. Có thể bạn học thuộc hết pin bar, inside bar, closing price reversal… nhưng vẫn khó nhận diện chúng tức thì trên biểu đồ. Ví dụ, tôi “mù tạm thời” với mô hình Inside Bar, trong khi mô hình pin bar, engulfing, closing price reversal lại rất dễ nhận.

Chỉ có cách là luyện tập thật nhiều! Tốt nhất nên rèn trên tài khoản demo, sau đó mới giao dịch tiền thật. Nhưng đừng nghĩ bạn sẽ giỏi ngay – học Price Action là cả một quá trình. Bắt đầu bằng việc kẻ mức hỗ trợ/kháng cự, quan sát chuyển động giá và đánh dấu những mô hình xuất hiện. Tốt hơn nữa, hãy chụp màn hình và ghi chép dự báo.

Kết thúc ngày (hoặc phiên giao dịch), biểu đồ của bạn có thể dày đặc ghi chú: Cứ như vậy hàng ngày, cho đến khi bạn có thể nhận biết mô hình Price Action “trong một nốt nhạc”. Dĩ nhiên, đây là thách thức, nhưng hoàn toàn khả thi.

Một tuần với Price Action

Để minh họa, hãy xem một tuần giao dịch ví dụ: khung H1, dùng các mức giá tròn (round numbers) làm hỗ trợ/kháng cự. Thị trường đang giảm, nên theo logic Price Action, tôi chỉ tìm tín hiệu theo xu hướng giảm (bỏ qua tín hiệu ngược xu hướng). Biểu đồ xuất hiện các mô hình:- Inside Bar

- Pin Bar

- Bearish Closing Price Reversal

- Upper reversal pivot

- Pin Bar

- Inside Bar

- Pin Bar

- Bearish Closing Price Reversal

- Inside Bar

- Bearish Closing Price Reversal

- Inside Bar

- Three-bar reversal

- Inside Bar

Kết luận về Price Action

Price Action nên được nhìn nhận như một tập hợp các hệ thống giao dịch, giúp nhà giao dịch nắm bắt diễn biến thị trường. Sự giằng co liên tục giữa phe mua và phe bán sẽ tạo nên các mô hình – và ta sử dụng chính những mẫu này để tìm điểm vào lệnh tối ưu. Dĩ nhiên, bạn phải vận dụng khôn ngoan, kết hợp mức hỗ trợ/kháng cự, quan sát mô hình nến và các hình thái phân tích kỹ thuật. Chỉ khi đó, bạn mới khai thác tối đa sức mạnh Price Action.Về khung thời gian, bạn có thể áp dụng ở mọi TF. M1 có thể nhiễu quá, nhưng một số người vẫn giao dịch “turbo” thành công. Tùy sở thích mỗi người. Nhược điểm của khung nhỏ là khó đặt mức hỗ trợ/kháng cự chính xác hơn; ngoài mức tròn, bạn phải thường xuyên dựa vào phản ứng giá tại các vùng cụ thể.

Price Action cho bạn thấy “bức tranh nguyên bản” của thị trường, chỉ dựa trên biểu đồ nến. Không có mũi tên, chỉ báo, histogram hay các yếu tố nhiễu. Điều này khai phóng tư duy “linh hoạt” và giúp bạn nhìn rõ toàn cảnh, thay vì bó buộc vào hệ thống chỉ báo.

Đánh giá và nhận xét